35 min

35 min 697

697Guía fiscal de criptomonedas 2025: Lo que los inversores deben saber

Manténgase informado con nuestra Guía de Impuestos sobre Criptomonedas 2025. Descubra qué deben saber los inversores para declarar sus impuestos y garantizar el cumplimiento tributario durante esta temporada. ¡Lea más!

Déjame adivinar: probablemente estés aquí porque los impuestos sobre criptomonedas son como intentar resolver un cubo de Rubik con los ojos vendados, ¿verdad? Créeme, he pasado por eso. En 2021, pensé que era inteligente diversificarme en diferentes criptomonedas. Lo que no sabía es que me estaba creando un dolor de cabeza fiscal que me perseguiría durante años.

La cuestión es que los impuestos sobre criptomonedas no van a desaparecer, y el IRS se está volviendo más inteligente en el seguimiento de los activos digitales. De hecho, han dejado clarísimo que las criptomonedas se tratan como propiedad a efectos fiscales, lo que significa que cada transacción, venta o incluso ese airdrop aleatorio que olvidaste podría desencadenar un hecho imponible.

¡Pero que no cunda el pánico! 🙋♂️ He aprendido estas lecciones a las malas para que tú no tengas que hacerlo. Esta guía de impuestos sobre criptomonedas te explicará todo lo que necesitas saber sobre los impuestos sobre criptomonedas en 2025, desde comprender el impuesto sobre las ganancias de capital hasta cómo navegar por las nuevas normas del IRS que entran este año.

Un breve resumen visual que muestra cómo se gravan las criptomonedas, principalmente a través del impuesto sobre las ganancias de capital y la renta.

Por qué los impuestos sobre las criptomonedas son una pesadilla (y por qué no puedes ignorarlos)

Seamos totalmente honestos: los impuestos sobre las criptomonedas son sumamente confusos. Cuando empecé a operar con Bitcoin en 2020, nadie me dijo que cada transacción tendría que ser rastreada a efectos fiscales. Simplemente estaba emocionado por la posibilidad de obtener ganancias (alerta de spoiler: el mercado tenía otros planes).

Esto es lo que desearía que alguien me hubiera dicho desde el principio: en Estados Unidos, las criptomonedas están sujetas al impuesto sobre las ganancias de capital cuando se enajenan y al impuesto sobre la renta cuando se obtienen. Suena simple, ¿verdad? No. El diablo está en los detalles, y esos detalles pueden costarte caro si no tienes cuidado.

El IRS trata los activos digitales igual que las acciones o los bienes raíces. Cada vez que vendes, intercambias o gastas criptomonedas, estás creando potencialmente un hecho imponible. Y sí, eso incluye intercambiar Bitcoin por Ethereum, algo que aprendí a costa de lo caro cuando recibí una notificación sobre ganancias no declaradas.

¿Qué hace diferente al 2025? 🚨

Este año trae algunos cambios importantes que afectarán tu gestión de impuestos sobre criptomonedas. Créeme, querrás adelantarte a ellos:

✅ Informes obligatorios del formulario 1099: Aquí es donde la cosa se pone interesante: las plataformas de intercambio centralizadas deben emitir el formulario 1099-DA a partir de 2025 para los ingresos brutos y cierta información sobre la base de costos, pero aquí está el truco: las plataformas de intercambio descentralizadas (DEX) y las billeteras sin custodia no se clasifican actualmente como intermediarios según las regulaciones propuestas por el IRS (REG-122793-19). Esto significa que las plataformas DEX como Uniswap o las billeteras sin custodia no proporcionarán formularios de impuestos, por lo que debes realizar un seguimiento meticuloso de todas las transacciones, incluyendo fechas, montos, valores justos de mercado y comisiones, para calcular las ganancias y pérdidas de capital con precisión. Seamos sinceros: las futuras directrices del IRS podrían incluir algunas plataformas DeFi, así que manténgase informado y consulte con un asesor fiscal.

✅ Seguimiento del Costo por Transacción: Aquí es donde la mayoría de la gente se equivocará: a partir de 2025, deberá rastrear el costo de todas las transacciones de criptomonedas utilizando un método consistente como FIFO (Primero en Entrar, Primero en Salir), LIFO (Último en Entrar, Primero en Salir), HIFO (Más Alto en Entrar, Primero en Salir) o una identificación específica, según lo permitan las regulaciones del IRS (26 CFR § 1.1012-1). El IRS exige registros detallados de cada transacción, incluyendo fecha, monto, valor justo de mercado y comisiones, independientemente de la billetera utilizada. Un consejo de mi experiencia: organizar los registros por billetera puede ayudar a gestionar las transacciones en múltiples plataformas, pero debe reportar el costo por transacción para cumplir con las normas del IRS. Créame, mantenga registros detallados en todos los exchanges y billeteras para garantizar la precisión de los informes.

Nota: Estén atentos a las actualizaciones del IRS para conocer cualquier cambio futuro en las reglas de base de costos, ya que las regulaciones propuestas podrían evolucionar.

✅ Mayor cumplimiento de la normativa del IRS: Seré sincero: el IRS ha expresado su intención de tomar medidas enérgicas contra los problemas de cumplimiento tributario de las criptomonedas y ha actualizado el formulario 1040 del impuesto sobre la renta de EE. UU. para incluir preguntas sobre la declaración de activos digitales.

Me enteré de estos cambios cuando mi contador (sí, por fin conseguí uno después de mi desastre de 2021) me envió un correo electrónico frenético sobre cómo prepararme para los nuevos requisitos. No sean como yo, anticípense a esto ahora.

Entendiendo el Valor Justo de Mercado (La Base de Todo)

Bien, hablemos del valor justo de mercado, ya que este concepto es absolutamente crucial para calcular correctamente los impuestos sobre criptomonedas. El valor justo de mercado es esencialmente el valor de sus criptomonedas en el momento exacto de cualquier transacción.

Recuerdo cuando me pagaron en Ethereum por un proyecto de gráficos en movimiento en 2022 (sí, a veces me dedico al diseño). El cliente me envió 0,5 ETH cuando cotizaba a 2800 $. Eso significa que tuve que declarar 1400 $ como ingresos ordinarios en mi declaración de la renta, aunque no vendí el ETH inmediatamente.

Aquí es donde la cosa se complica: cuando finalmente vendí ese Ethereum seis meses después por 2200 $, tuve que calcular las ganancias de capital basándome en mi base de coste de 2800 $. Así que, en realidad, tuve una pérdida de capital de 600 $ que pude usar para compensar otras ganancias. ¿Ves cómo funciona esto?

Cómo obtener siempre el valor justo de mercado 📊

✅ Usa precios de intercambio: Siempre reviso el precio en el intercambio donde se realizó la transacción. Coinbase y Binance son mis fuentes de referencia para mantener la coherencia.

✅ Documenta todo: Toma capturas de pantalla de los precios o usa un software de impuestos sobre criptomonedas que extraiga automáticamente datos históricos.

✅ Sé constante: El IRS quiere que uses el mismo método en todas tus transacciones. Elige uno y cíñete a él.

❌ No improvises: Nunca adivines los precios. El IRS puede verificar fácilmente los precios de las criptomonedas cualquier día.

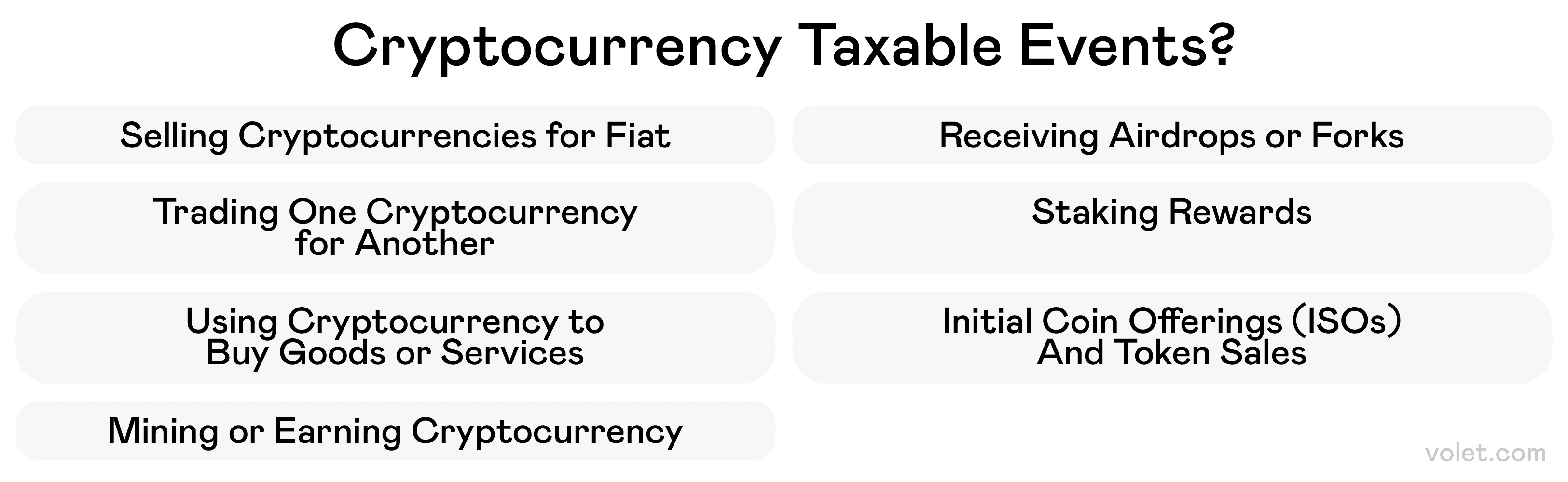

La imagen resalta actividades criptográficas comunes que generan impuestos, como comerciar, vender o ganar recompensas.

Eventos Imponibles: Cuando Hacienda dice "Pague" 💸

Aquí es donde la cosa se pone seria. Un evento imponible ocurre cuando ganas o vendes criptomonedas. "Vender" suena sofisticado, pero simplemente significa vender, intercambiar o gastar tus criptomonedas.

Les comparto un ejemplo doloroso: En 2021, cambié Bitcoin por Cardano porque pensé que estaba siendo astuto y diversificando. Lo que no sabía es que los intercambios entre criptomonedas son eventos imponibles. Tuve que calcular las ganancias de capital basándome en el valor justo de mercado de Bitcoin en el momento del intercambio, no cuando finalmente vendí Cardano.

Qué está sujeto a impuestos (y qué no) ✅❌

Hechos imponibles ❌:

- Vender criptomonedas por moneda fiduciaria: Esto genera impuestos sobre las ganancias de capital por cualquier ganancia obtenida.

- Intercambiar criptomonedas por otra criptomoneda: Cada intercambio cuenta como un hecho imponible según su valor justo de mercado.

- Gastar criptomonedas en bienes o servicios: Sí, comprar ese café con Bitcoin crea un hecho imponible.

- Obtener criptomonedas mediante minería, staking o airdrops: Todo grava como ingreso ordinario a su valor justo de mercado al recibirlas.

- Usar criptomonedas para comprar bienes y servicios: El IRS lo considera un hecho imponible.

Hechos no imponibles ✅:

- Comprar criptomonedas con moneda fiduciaria: Libre de impuestos hasta que las venda o las use.

- Transferir criptomonedas entre sus propias billeteras: Esto es transferir criptomonedas sin impuestos.

- Simplemente mantener criptomonedas: El simple HODLing no genera impuestos.

- Regalar criptomonedas: Esto es algo que me sorprendió. Yo: transferir criptomonedas a otra persona como regalo generalmente no es un hecho imponible para las ganancias de capital, pero si el valor supera la exclusión anual del impuesto sobre donaciones de 2025 (18 000 USD por destinatario), es posible que deba presentar una declaración de impuestos sobre donaciones (Formulario 709). El destinatario hereda su base de costo para futuros cálculos de impuestos. Créame, consulte con un profesional de impuestos para obtener orientación sobre las normas del impuesto sobre donaciones.

Los asuntos complicados que me sorprendieron 🤔

Airdrops: Les cuento un error que me costó caro: las criptomonedas enviadas por airdrop se gravan como ingresos ordinarios a su valor justo de mercado (VJM) al recibirlas, según la Resolución de Ingresos del IRS 2019-24. El VJM se convierte en su base de costo para calcular las ganancias o pérdidas de capital cuando posteriormente venda o intercambie los tokens enviados por airdrop. Por ejemplo, si recibe un airdrop de 200 USD, declare 200 USD como ingresos y utilice 200 USD como base de costo para futuras ventas. Tuve que reportar $200 en ingresos por un airdrop de Uniswap que olvidé por completo.

Recompensas de Staking: Aquí es donde la cosa se pone interesante: las recompensas de staking de criptomonedas como Cardano o Ethereum se gravan como ingresos ordinarios a su valor justo de mercado (VMF) al recibirlas, según las directrices del IRS. El VMF sirve como base de costos para calcular las ganancias o pérdidas de capital al vender o intercambiar las recompensas.

Mi consejo: registre el VMF al recibirlas para evitar errores en futuros cálculos de impuestos. Tenga en cuenta que recursos legales, como el de Jarrett contra Estados Unidos, cuestionan si las recompensas de staking deberían gravarse al recibirlas, pero las normas actuales del IRS se mantienen. Ahora registro todas mis recompensas de staking mensualmente para evitar problemas a fin de año.

Recompensas de Minería: Si mina criptomonedas, esas recompensas se consideran ingresos según el valor justo de mercado de la criptomoneda al momento de recibirlas. Mi breve experiencia con la minería de Bitcoin en 2022 me enseñó esta lección rápidamente.

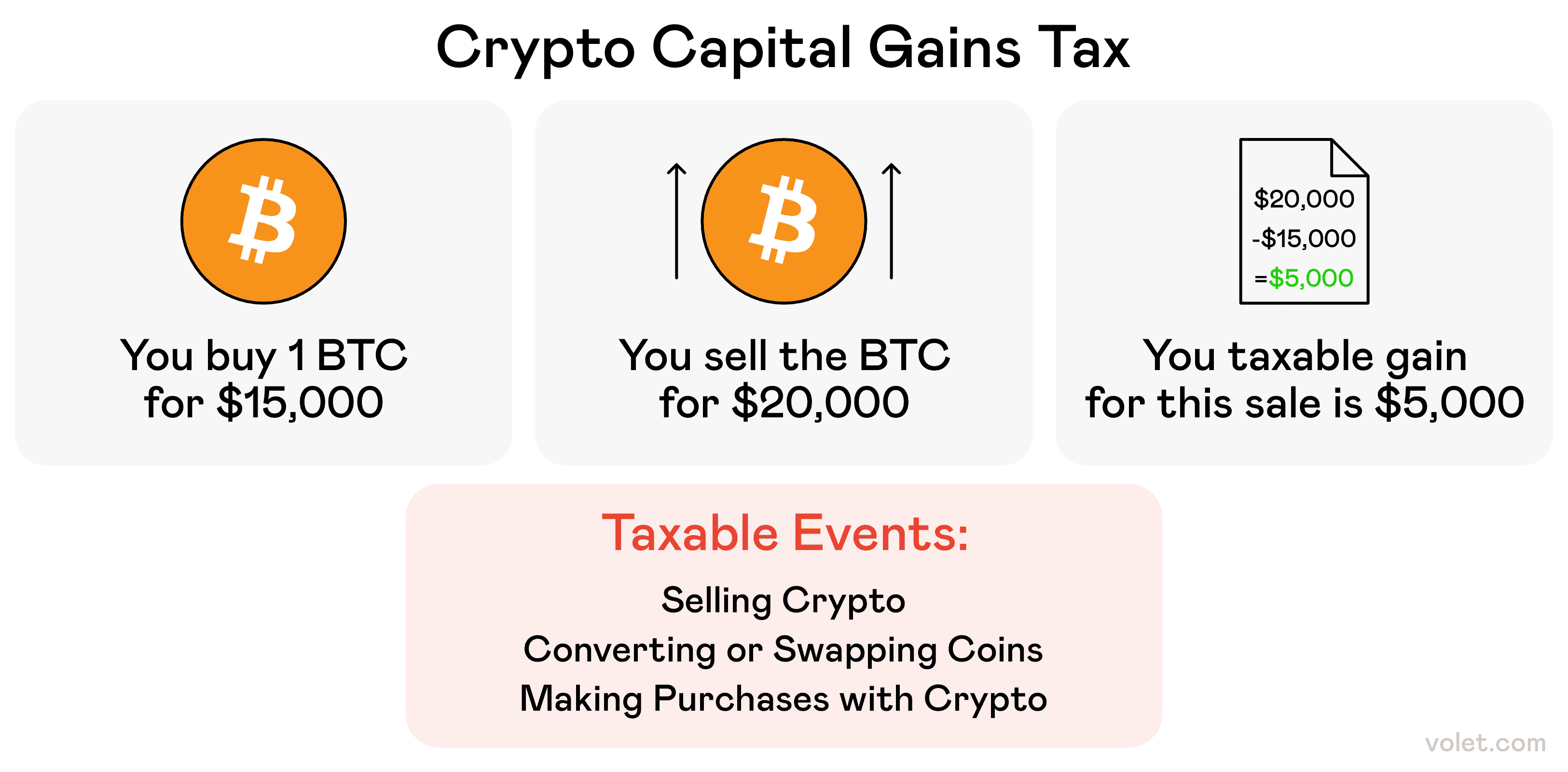

Ilustración de cómo se calcula el impuesto a las ganancias de capital de las criptomonedas, utilizando un ejemplo de compra y venta de Bitcoin.

Tasas de Impuesto sobre las Ganancias de Capital: Drama a Corto vs. a Largo Plazo 📈

Aquí es donde el tiempo lo juega todo. La tasa impositiva para las criptomonedas varía según el tiempo que se haya mantenido el activo y el total de ingresos imponibles del año.

Aprendí esta lección con Dogecoin (no me juzguen, era 2021 y todo el mundo lo hacía). Compré algo de DOGE y lo vendí tres semanas después con una buena ganancia. Como lo tuve menos de un año, pagué el impuesto sobre las ganancias de capital a corto plazo, que se grava al tipo impositivo normal. En mi caso, era del 24 % en aquel momento. ¡Uf!

Impuesto sobre las Ganancias de Capital a Corto Plazo 📉

Las tasas de impuesto sobre las ganancias de capital a corto plazo de las criptomonedas oscilan entre el 10 % y el 37 % si se mantienen menos de un año. Estas tasas coinciden con sus tramos impositivos ordinarios para 2025 (según el Procedimiento de Ingresos del IRS 2024-40, contribuyentes solteros):

- 10 % para ingresos imponibles de hasta $11,600

- 12 % para ingresos de $11,601 a $47,150

- 22 % para ingresos de $47,151 a $100,525

- 24 % para ingresos de $100,526 a $191,950

- 32 % para ingresos de $191,951 a $243,725

- 35 % para ingresos de $243,726 a $609,350

- 37 % para ingresos superiores a $609,350

Impuesto sobre las Ganancias de Capital a Largo Plazo 📈

Tasas del impuesto sobre las ganancias de capital a largo plazo para criptomonedas en 2025 (según el Procedimiento de Ingresos del IRS 2024-40, contribuyentes solteros):

- 0 % para Ingresos imponibles de hasta $48,350

- 15% para ingresos imponibles entre $48,351 y $533,400

- 20% para ingresos imponibles superiores a $533,400

Nota: Los tramos impositivos son para contribuyentes solteros. Consulte las publicaciones del IRS para conocer los estados conyugales que presentan una declaración conjunta u otros estados conyugales.

¿Mis tenencias de Bitcoin de 2020? Ahora califican para las tasas de ganancias de capital a largo plazo, lo que me ahorra mucho en comparación con mi error con Dogecoin.

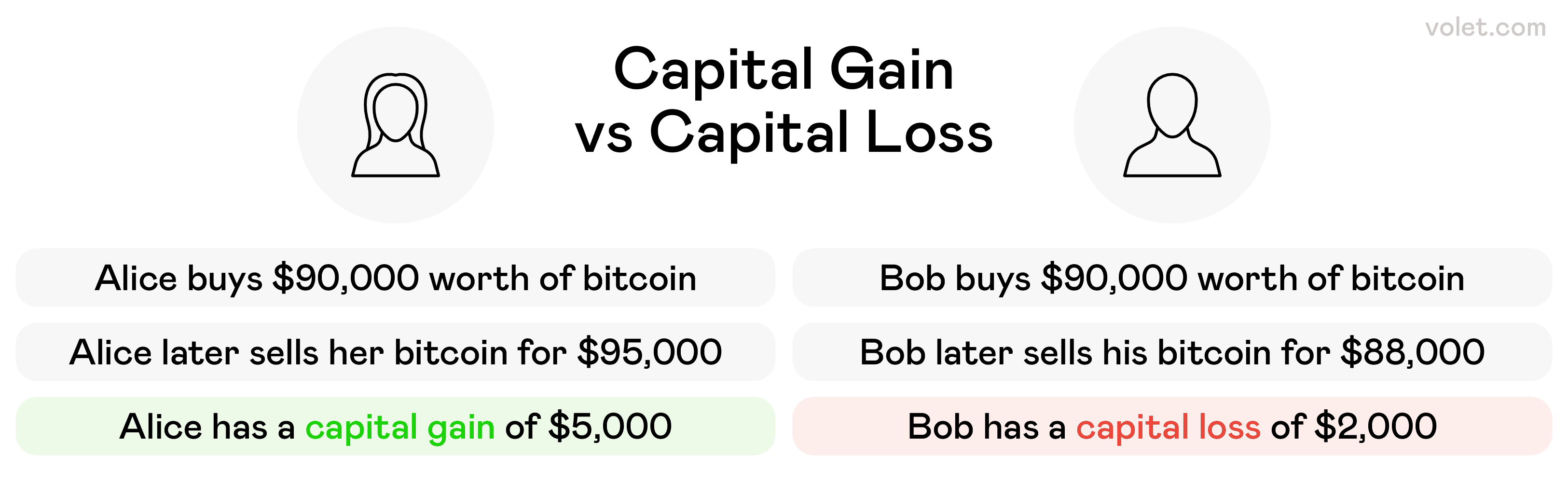

Comparación entre ganancia y pérdida de capital y cómo funciona.

Ganancias y Pérdidas de Capital: La Matemática que Importa 🧮

Cada vez que te deshaces de criptomonedas, necesitas calcular las ganancias o pérdidas de capital. Aquí es donde tener buenos registros se vuelve absolutamente crucial.

Déjame contarte mi primera gran venta de Bitcoin en 2021. Vendí 0.2 BTC por $10,000. Suena genial, ¿verdad? Pero necesitaba averiguar mi base de costo (lo que pagué originalmente por ello).

Paso a Paso: Cómo Calcular las Ganancias de Capital en Cripto

Paso 1: Encuentra tu base de costo (precio de compra + comisiones)

Compré 0.2 BTC por $6,000 + $100 en comisiones = $6,100 base de costo

Paso 2: Determina el precio de venta

Vendido por $10,000 - $50 en comisiones = $9,950 precio de venta

Paso 3: Calcula ganancias o pérdidas

$9,950 - $6,100 = $3,850 en ganancias de capital

Paso 4: Determina si es a corto o largo plazo

Como lo mantuve por más de un año, calificó para las tasas de ganancias de capital a largo plazo.

Métodos de Base de Costo: Elige tu Aventura 🎯

Aquí es donde las cosas se complican: a partir de 2025, tendrás que elegir un método de base de costo y apegarte a él. Aquí están tus opciones:

FIFO (First In, First Out - Primero en Entrar, Primero en Salir) ✅:

- Asume que vendes tu cripto más antigua primero.

- Fácil de entender y calcular.

- A menudo resulta en ganancias más bajas si los precios de las cripto han estado subiendo.

LIFO (Last In, First Out - Último en Entrar, Primero en Salir) ✅:

- Asume que vendes tu cripto más nueva primero.

- Puede ser mejor cuando los precios están cayendo.

- Más complejo de rastrear.

HIFO (Highest In, First Out - El Más Alto Primero en Salir) ✅:

- Vende la cripto con la base de costo más alta primero.

- Minimiza las ganancias imponibles.

- Requiere un mantenimiento de registros detallado.

Yo uso HIFO porque ayuda a minimizar mi carga fiscal, pero requiere un seguimiento meticuloso. Cualquiera que sea el método que elijas, sé consistente: el IRS no le gusta cuando cambias de método para minimizar impuestos.

Entendiendo la Estrategia Fiscal de Ganancias de Capital a Largo Plazo 📊

La diferencia entre la tasa de impuestos sobre ganancias de capital a corto plazo y a largo plazo puede, literalmente, ahorrarte miles. Déjame mostrarte con números reales de mi propia experiencia.

En 2022, tuve dos posiciones similares en Ethereum:

- Posición A: Comprada por $2,000, vendida después de 8 meses por $3,000 (ganancia a corto plazo de $1,000)

- Posición B: Comprada por $2,000, vendida después de 14 meses por $3,000 (ganancia a largo plazo de $1,000)

Con mis ingresos poniéndome en el tramo fiscal del 24%:

- Ganancia a corto plazo: $1,000 × 24% = $240 en impuestos

- Ganancia a largo plazo: $1,000 × 15% = $150 en impuestos

Esos seis meses adicionales de mantener me ahorraron $90 en impuestos. Ahora imagina eso en posiciones más grandes, los ahorros se acumulan rápidamente.

Cuándo la Estrategia Fiscal de Ganancias de Capital a Largo Plazo Importa Más 🎯

- ✅ Posiciones Grandes: Cuanto mayores sean tus ganancias, más ahorrarás con las tasas a largo plazo.

- ✅ Tramos de Altos Ingresos: Si estás en tramos fiscales más altos, la diferencia se vuelve aún más significativa.

- ✅ Planificación de Cartera: Ahora planifico mis ventas alrededor de la marca de un año cuando es posible.

Activos Digitales y Tratamiento del IRS 🏛️

Esto es algo que me desconcertó al principio: para fines fiscales, la criptomoneda es tratada como propiedad de acuerdo con las pautas del IRS. Esto significa que las mismas reglas que se aplican a la venta de acciones o bienes raíces también se aplican a tu Bitcoin y Ethereum.

¿Qué significa esto en la práctica? Cada transacción crea un evento fiscal potencial. Cuando comencé a negociar altcoins en 2021, realizaba docenas de transacciones por semana. Cada una creaba un evento fiscal que necesitaba rastrear e informar.

Por Qué la Clasificación de Propiedad Importa 📋

- ✅ Tratamiento de Ganancias de Capital: Tus ganancias de cripto son tratadas como ganancias de capital, no como ingresos regulares (a menos que seas un trader profesional).

- ✅ Los Intercambios "Like-Kind" No se Aplican: A diferencia de los bienes raíces, no puedes hacer intercambios 1031 con cripto. Cada transacción es gravable.

- ✅ Reglas del Período de Tenencia: La misma regla de un año para largo plazo vs. corto plazo se aplica a los activos digitales.

Intercambios Cripto a Cripto: La Trampa Fiscal Oculta 🔄

Esta es probablemente la mayor "trampa" en los impuestos de criptomonedas. Cuando comencé a operar en DeFi en 2021, pensé que intercambiar tokens era solo... intercambiar. Vaya, estaba equivocado.

Cada intercambio de cripto a cripto se considera un evento de disposición sujeto a impuestos sobre las ganancias de capital. Cuando intercambié mi Litecoin por Solana, el IRS lo trató como si hubiera vendido el Litecoin por dinero en efectivo y luego hubiera comprado Solana con ese dinero en efectivo.

Cómo Manejar Correctamente los Intercambios Cripto a Cripto

Paso 1: Determina el valor justo de mercado de lo que estás intercambiando.

Intercambiando 10 LTC cuando cada LTC vale $150 = $1,500 valor justo de mercado

Paso 2: Calcula tus ganancias o pérdidas.

Si originalmente compré esos 10 LTC por $1,200, mi ganancia es $300.

Paso 3: Repórtalo correctamente.

Esta ganancia de $300 se informa en el Formulario 8949 y el Anexo D.

Lo clave a recordar: no solo estás moviendo cripto, estás creando eventos fiscales que deben ser rastreados e informados.

Desglose de la Tasa de Impuestos Cripto por Nivel de Ingresos 💰

Tu tasa de impuestos sobre cripto depende en gran medida de tu ingreso total imponible y de cuánto tiempo mantuviste tus activos. Permíteme desglosar esto con algunos ejemplos reales de diferentes niveles de ingresos.

Tramos de Ingresos Bajos (Menos de $47,025) 🎯

Si tu ingreso imponible es inferior a $47,025, calificas para la tasa de ganancias de capital a largo plazo del 0%. ¡Esto es enorme! Tengo un amigo que mantuvo bajos sus ingresos de trabajo diario y programó sus ventas de cripto para aprovechar esto.

Ejemplo: Sarah gana $40,000 en su trabajo diario y tiene $15,000 en ganancias de capital cripto a largo plazo. Su ingreso imponible total es de $55,025, por lo que parte de sus ganancias califican para el 0% de impuestos y parte para el 15%.

Tramos de Ingresos Medios ($47,026 - $518,900) 📊

La mayoría de los inversores en cripto caen en este rango y pagan 15% en ganancias de capital a largo plazo. Las ganancias a corto plazo aún se gravan a tu tasa de impuesto sobre la renta ordinaria.

Ejemplo: Mi situación en 2023: $80,000 de ingresos regulares, $20,000 de ganancias de capital cripto a largo plazo. Pagué 15% sobre las ganancias cripto ($3,000) en lugar de mi tasa regular del 22%.

Tramos de Ingresos Altos (Más de $518,900) 💎

Las personas con altos ingresos pagan la tasa máxima del 20% sobre las ganancias de capital a largo plazo, más un potencial Impuesto sobre la Renta Neta de Inversiones (NIIT) del 3.8%.

Impuesto sobre la Renta Neta de Inversiones (NIIT) para Altas Ganancias

Aquí hay algo que me tomó por sorpresa cuando tuve un año cripto realmente bueno: si tu ingreso bruto ajustado modificado (MAGI) excede $200,000 (declarantes solteros) o $250,000 (casados que declaran conjuntamente), puedes adeudar un 3.8% adicional de Impuesto sobre la Renta Neta de Inversiones sobre tus ganancias de capital en criptomonedas y otros ingresos de inversión. Por ejemplo, si eres un declarante soltero con $300,000 en MAGI, incluyendo $50,000 en ganancias cripto a largo plazo, pagarás el 15% de impuestos sobre ganancias de capital a largo plazo ($7,500) más un 3.8% de NIIT ($1,900) sobre esas ganancias. Créeme, siempre ten en cuenta el NIIT al planificar ventas de cripto de alto valor y consulta a un profesional de impuestos para calcular tu MAGI con precisión.

Beneficios Fiscales de la Tenencia a Largo Plazo 🏆

Mantener tu criptomoneda a largo plazo conlleva beneficios fiscales significativos. La diferencia entre las tasas de ganancias de capital a corto y largo plazo puede ser enorme.

Déjame compartir un ejemplo real de mi cartera. Compré Ethereum a principios de 2021 por $1,800 y tuve dos opciones a finales de 2021 cuando alcanzó los $4,000:

- Opción 1 (Lo que casi hice): Vender después de 10 meses

- Ganancia: $2,200

- Tasa impositiva: 24% (mi tasa de ingresos ordinarios)

- Impuestos adeudados: $528

- Opción 2 (Lo que realmente hice): Esperar 3 meses más para el estado a largo plazo

- Ganancia: $2,400 (el precio subió un poco más)

- Tasa impositiva: 15% (ganancias de capital a largo plazo)

- Impuestos adeudados: $360

Al esperar esos pocos meses adicionales, me ahorré $168 en impuestos y de hecho obtuve $200 más en ganancias. Eso es una diferencia de $368 por ser paciente.

Estrategias para Maximizar los Beneficios Fiscales 📈

- ✅ Gestión del Calendario: Mantengo una hoja de cálculo registrando las fechas de compra para saber cuándo las posiciones se vuelven a largo plazo.

- ✅ Venta por Capas: Cuando necesito obtener ganancias, vendo primero mis posiciones a largo plazo.

- ✅ Planificación Fiscal: Me coordino con mi contador para programar las ventas para un tratamiento fiscal óptimo.

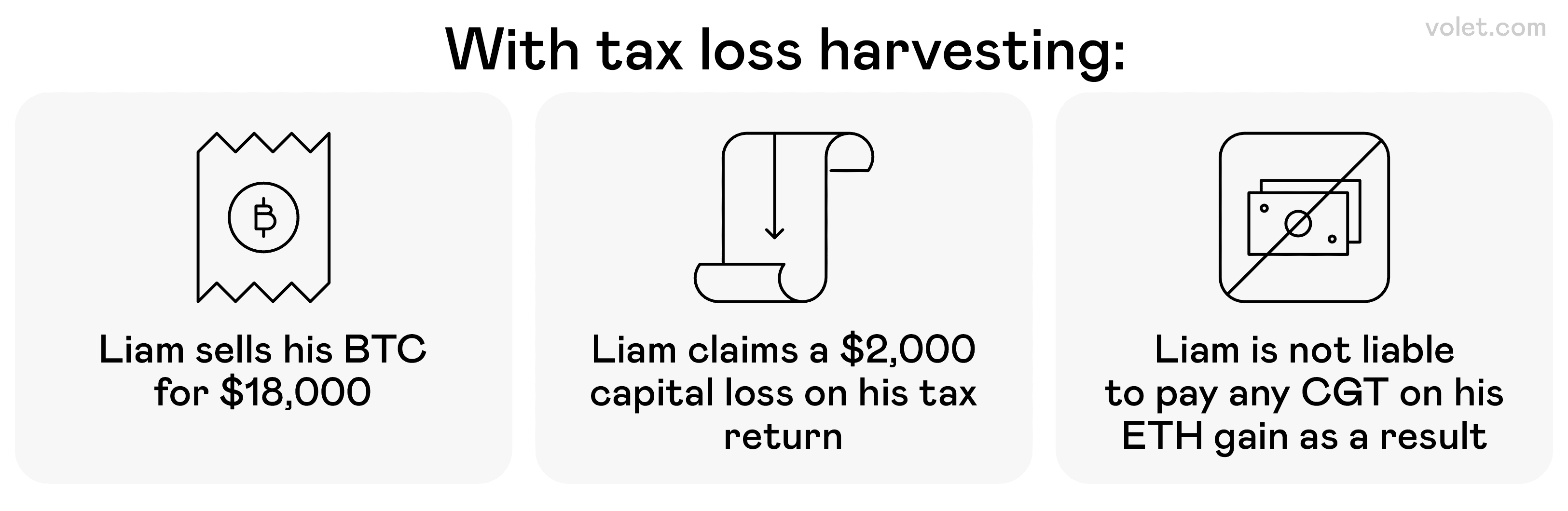

Ilustración de cómo funciona la recolección de pérdidas fiscales en el sector cripto.

Cosecha de Pérdidas Fiscales: Aprovecha las Pérdidas 💡

La cosecha de pérdidas fiscales es, sin duda, una de mis estrategias favoritas porque convierte las pérdidas de criptomonedas en ventajas fiscales. La idea básica es simple: vende posiciones perdedoras para compensar tus ganancias y reducir tu obligación tributaria.

En 2022, durante el invierno de las criptomonedas, tuve algunas posiciones con pérdidas significativas. En lugar de simplemente mantenerlas y esperar, vendí estratégicamente algunas posiciones perdedoras para cosechar las pérdidas.

Cómo funciona la recolección de pérdidas fiscales 🔄

Paso 1: Identificar las posiciones perdedoras

- Tenía Polkadot que compré por $35, pero cotizaba a $20.

Paso 2: Vender para recuperar la pérdida

- Vendí mi posición en DOT con una pérdida de capital de $1,500.

Paso 3: Usar la pérdida para compensar las ganancias

- Usé esa pérdida de $1,500 para compensar las ganancias de otras ventas de criptomonedas.

Paso 4: Seguir las reglas

- Aquí es donde se pone interesante: al recolectar pérdidas fiscales, se pueden vender criptomonedas con pérdidas para compensar las ganancias y recomprarlas inmediatamente, ya que las reglas de venta de lavado no se aplican actualmente a las criptomonedas, que se consideran propiedad (no valores) según las normas del IRS (26 U.S.C. § 1091). Sin embargo, seamos sinceros: la legislación propuesta, como la H.R. 7022 de 2024, podría extender las normas de venta con pérdidas a los activos digitales en 2025 o después, lo que podría impedir las pérdidas si se recompra en un plazo de 30 días. Consulte IRS.gov para obtener actualizaciones, asegúrese de que la información sea precisa y consulte a un profesional de impuestos, ya que la recompra inmediata puede generar escrutinio si se declara incorrectamente.

Beneficios de la recolección de pérdidas fiscales ✅

✅ Compensación de ganancias de capital ilimitadas: Las pérdidas de capital pueden compensar cualquier cantidad de ganancias de capital.

✅ Reducción de ingresos ordinarios: Puede compensar hasta $3,000 de ingresos ordinarios al año.

✅ Traslado de pérdidas: Las pérdidas no utilizadas se trasladan a ejercicios fiscales futuros.

Ahorré más de $800 en impuestos en 2022 con esta estrategia, convirtiendo mis pérdidas en criptomonedas en una ventaja fiscal.

Implicaciones Fiscales de la Minería de Criptomonedas ⛏️

La minería de criptomonedas presenta algunos desafíos fiscales únicos que me sorprendieron cuando intenté minar Ethereum en 2021 (antes de la fusión con la prueba de participación).

Al minar criptomonedas, se paga impuesto sobre la renta sobre el valor justo de mercado de la criptomoneda en el momento de su recepción. Esto significa que se deben impuestos incluso si no se vende la criptomoneda de inmediato.

Mi Experiencia Fiscal con la Minería 💻

Configuré una pequeña plataforma de minería y extraje aproximadamente $2,000 en Ethereum durante seis meses. Esto es lo que aprendí:

Impuesto sobre la Renta: Tuve que declarar $2,000 como ingresos ordinarios a mi tasa impositiva regular (24% en ese momento = $480 en impuestos).

Gastos Deducibles: Podría deducir gastos comerciales como:

- Costos de electricidad ($600).

- Depreciación del equipo ($300).

- Costos de internet y refrigeración ($100).

Ventas Futuras: Cuando finalmente vendí el ETH extraído, calculé las ganancias de capital con base en el valor justo de mercado al recibirlo (mi nueva base de costo).

Estrategias Fiscales para Mineros 🎯

✅ Controlar Todo: Documentar todas las recompensas de minería y su valor justo de mercado al recibirlas.

✅ Deducir Gastos Comerciales: Guardar recibos de electricidad, equipo y otros costos de minería.

✅ Considerar la Estructura Empresarial: Algunos mineros se benefician de formar una LLC a efectos fiscales.

❌ No Olvidar Impuesto sobre el trabajo autónomo: esto es algo que me dejó perplejo: si la minería de criptomonedas es su oficio o negocio (por ejemplo, una actividad regular y continua con fines de lucro), puede deber impuestos sobre el trabajo autónomo (15,3 %) sobre las ganancias netas, además del impuesto sobre la renta sobre el valor justo de mercado de las criptomonedas extraídas.

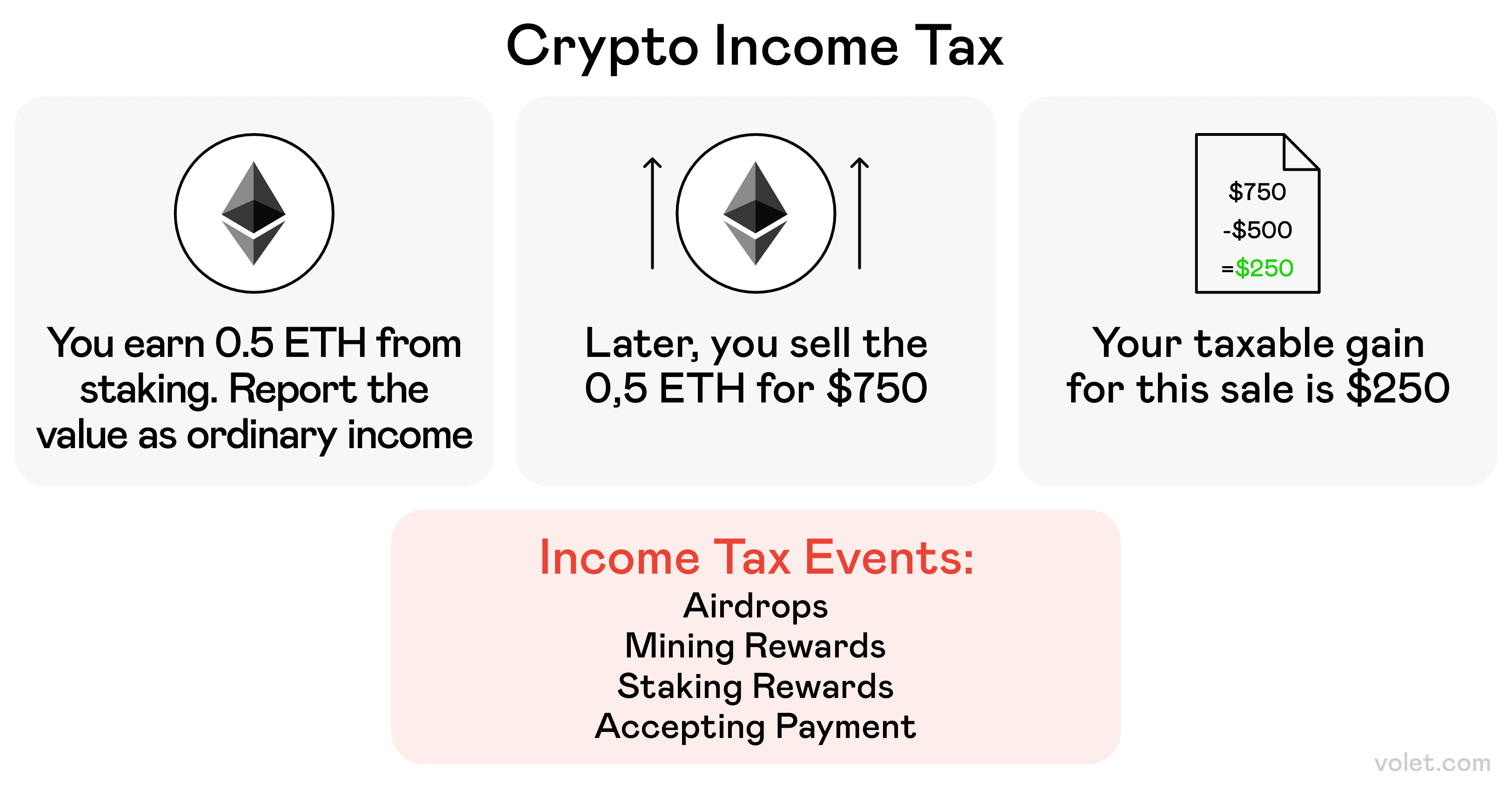

Ilustración de cómo funciona el impuesto sobre la renta de las criptomonedas, que muestra cómo las ganancias por staking se declaran como ingresos y luego se gravan sobre cualquier ganancia cuando se vende

Impuesto sobre la Renta en Actividades con Criptomonedas 💼

Más allá de las ganancias de capital, existen varias formas en que las actividades con criptomonedas pueden generar ingresos ordinarios que debes declarar en tu declaración de impuestos.

Diferentes Tipos de Ingresos Cripto 📋

Recompensas por Staking 🥇: Las criptomonedas recibidas como recompensas por staking son gravables como ingresos ordinarios a su valor justo de mercado en el momento de la recepción. Yo hago staking de Cardano y tengo que declarar esas recompensas mensuales como ingresos.

Airdrops 🪂: ¿Esos tokens gratuitos que aparecen aleatoriamente en tu billetera? La cuestión es que los ingresos de los airdrops se consideran ingresos imponibles basados en el valor justo de mercado de la criptomoneda en el momento de la recepción.

Intereses por Préstamos 💰: Si prestas cripto en plataformas como BlockFi o Celsius, los intereses que ganas son ingresos ordinarios.

Pago por Servicios 💼: Recibir pagos en cripto por trabajo (como mis proyectos de diseño freelance) genera ingresos ordinarios a su valor justo de mercado en el momento de la recepción.

Cómo Declarar Ingresos Cripto 📝

- Anexo 1: Para ingresos cripto personales como recompensas por staking o pagos freelance ocasionales.

- Anexo C: Si las actividades cripto constituyen un negocio (trading frecuente, operación de minería, etc.).

Lo clave a recordar: los ingresos cripto se gravan a tu tasa de impuesto sobre la renta ordinaria, no a las tasas favorables de ganancias de capital.

Requisitos de Declaración e Impuestos 📋

Hablemos del papeleo, porque ahí es donde mucha gente se equivoca. Los contribuyentes deben declarar las ganancias y pérdidas de capital de las transacciones de criptomonedas en el Formulario 8949 y el Anexo D.

Formularios Fiscales Esenciales para Cripto 📄

- Formulario 8949 📋: Aquí es donde enumeras cada una de las transacciones cripto que resultaron en ganancias o pérdidas de capital. Cada venta, cada intercambio, cada compra con cripto, todo va aquí.

- Anexo D 📊: Este resume tus ganancias y pérdidas de capital totales del Formulario 8949. Es como el resumen ejecutivo de tu actividad de trading de criptomonedas.

- Anexo 1 💼: Úsalo para ingresos cripto que no provienen de ganancias de capital, como recompensas por staking, airdrops o pagos en cripto.

- Anexo C 🏢: Si estás tratando las cripto como un negocio (como trading profesional o minería), necesitarás este formulario.

Mi Pesadilla con el Formulario 8949 (y Cómo Evitarla) 😅

En 2021, tuve más de 200 transacciones cripto para declarar. Cada una necesitaba su propia línea en el Formulario 8949 con:

- Descripción del activo

- Fecha de adquisición y venta

- Base de costo

- Ingresos de venta

- Ganancia o pérdida

Intenté hacerlo manualmente. Gran error. Después de tres noches sin dormir, finalmente compré un software de impuestos de cripto. El mejor $100 que he gastado.

Informes Fiscales Precisos de Criptomonedas: Herramientas y Estrategias 🛠️

Hablando de software de impuestos de criptomonedas, permítanme compartir lo que he aprendido sobre cómo obtener informes fiscales precisos de criptomonedas sin perder la cordura.

Opciones de Software de Impuestos Cripto 💻

CoinLedger ⭐⭐⭐⭐⭐:

- Se conecta a la mayoría de las exchanges principales.

- Maneja bien transacciones complejas.

- Excelente soporte al cliente (lo he usado).

Koinly ⭐⭐⭐⭐:

- Bueno para transacciones DeFi.

- Interfaz limpia.

- A veces tiene problemas con intercambios complejos.

TaxBit ⭐⭐⭐:

- Funciones de nivel profesional.

- Más caro pero muy minucioso.

- Utilizado por muchas empresas cripto.

Configuración de Seguimiento Preciso 📊

- ✅ Conecta Todas las Exchanges: Vincula cada plataforma que hayas usado (Coinbase, Binance, Kraken, etc.).

- ✅ Sube Transacciones de Billetera: No olvides las transacciones DeFi y las transferencias de billetera a billetera.

- ✅ Revisa Todo: El software no es perfecto; siempre revisa los informes generados.

- ✅ Mantén Registros de Respaldo: Guarda exportaciones CSV e historiales de transacciones.

- ❌ No Confíes Ciegamente: Siempre verifico algunas transacciones para asegurarme de que el software las haya registrado correctamente.

Trabajando con un Profesional de Impuestos 👨💼

Después de mi desastre fiscal de 2021, finalmente contraté a un profesional de impuestos que entiende de cripto. La mejor decisión que tomé para mi salud financiera.

Cuándo Necesitas Ayuda Profesional 🆘

- Cartera Compleja 📈: Si estás lidiando con DeFi, NFTs, múltiples exchanges y actividades comerciales, busca ayuda.

- Transacciones de Alto Valor 💰: Cuando hay mucho dinero en juego, la orientación profesional se paga sola.

- Problemas con el IRS 🚨: Si has recibido avisos o estás siendo auditado, no lo hagas solo.

- Actividades Comerciales 🏢: Si las cripto son parte de tu negocio, necesitas una planificación fiscal profesional.

Encontrando al Profesional de Impuestos Adecuado 🔍

- ✅ Experiencia en Cripto: Asegúrate de que realmente entiendan los activos digitales, no solo las inversiones tradicionales.

- ✅ Capacitación Reciente: Las leyes fiscales cambian; asegúrate de que estén al día con los requisitos de 2025.

- ✅ Referencias: Pide referencias de otros inversores en cripto.

- ❌ Evita Preparadores Genéricos: La persona en el lugar de impuestos del centro comercial probablemente no será suficiente para carteras cripto complejas.

Estrategias para Minimizar tu Carga Fiscal 💡

Permítanme compartir algunas estrategias legítimas que uso para conservar más de mis ganancias cripto.

Estrategias Legales de Reducción de Impuestos 🎯

- Tenencia a Largo Plazo ⏰: Mantener criptomonedas por más de un año puede reducir significativamente tu tasa de impuesto sobre ganancias de capital. Planifico las ventas importantes alrededor de la marca de un año cuando es posible.

- Recolección de Pérdidas Fiscales 📉: Vender estratégicamente posiciones con pérdidas para compensar ganancias. Hago esto trimestralmente para optimizar mi cartera.

- Donaciones Caritativas ❤️: Esto me sorprendió: donar criptomonedas a una organización benéfica registrada no está sujeto a impuestos sobre ganancias de capital y puede resultar en deducciones fiscales. Doné Bitcoin a mi banco de alimentos local en 2023.

- Inversiones en IRA 🏦: Puedes mantener criptomonedas en una IRA autodirigida para evitar impuestos hasta la edad de jubilación. Estoy considerando esto para parte de mis tenencias a largo plazo.

Estrategias Avanzadas para Carteras Más Grandes 💼

- Diversificación Geográfica: Algunos inversores en cripto se reubican en jurisdicciones con impuestos más bajos (aunque esto requiere una planificación cuidadosa y asesoramiento profesional).

- Optimización de la Estructura Empresarial: Dependiendo de tus actividades, diferentes estructuras empresariales pueden ofrecer ventajas fiscales.

- Planificación Patrimonial: Para tenencias significativas de cripto, una planificación patrimonial adecuada puede minimizar los impuestos para tus herederos.

Errores Comunes que te Cuestan Dinero ❌

Permítanme compartir los errores costosos que he cometido para que no tengan que repetirlos.

Error #1: No Rastrear Cada Transacción 📝

En 2021, olvidé rastrear varias pequeñas operaciones de altcoins. Cuando recibí un aviso del IRS, pasé semanas reconstruyendo transacciones a partir de confirmaciones por correo electrónico e historial del navegador. Una pesadilla total.

Solución: Usa un software de impuestos de cripto desde el primer día y sincronízalo regularmente.

Error #2: Ignorar Transacciones Pequeñas 🪙

Solía ignorar transacciones de menos de $50, pensando que no importarían. Error. El IRS espera que cada transacción sea declarada, independientemente de su tamaño.

Solución: Rastrea todo. Incluso esa compra de café de $5 con Bitcoin cuenta.

Error #3: Mezclar Cripto Personal y Empresarial 🏢

Cuando empecé a trabajar como freelance y recibí pagos en cripto, cometí el error de mezclar transacciones empresariales y personales en las mismas billeteras.

Solución: Mantén billeteras separadas para actividades comerciales y lleva registros claros.

Error #4: Venta por Pánico sin Planificación Fiscal 😰

Durante la caída de 2022, vendí por pánico varias posiciones sin considerar las implicaciones fiscales. Perdí oportunidades para la recolección de pérdidas fiscales y una sincronización óptima.

Solución: Haz un plan y apégate a él. Las decisiones emocionales rara vez optimizan los impuestos.

Mantenimiento de Registros: El Mejor Amigo de tu Declaración de Impuestos 📁

Un buen mantenimiento de registros es absolutamente esencial para una declaración de impuestos cripto precisa. Aquí está el sistema que uso después de aprender de mis errores.

Registros Esenciales a Mantener 📋

Registros de Transacciones 📊:

- Fecha y hora de cada transacción

- Tipo de transacción (compra, venta, intercambio, etc.)

- Cantidad de cripto involucrada

- Valor justo de mercado en USD

- Exchange o plataforma utilizada

- Comisiones por transacción

Documentación de Apoyo 📄:

- Extractos y confirmaciones de exchange

- Direcciones de billetera e IDs de transacción

- Capturas de pantalla de transacciones importantes

- Confirmaciones por correo electrónico de exchanges

Mi Sistema de Mantenimiento de Registros 🗂️

Déjame decirte, desarrollar este sistema me llevó demasiadas temporadas de impuestos dolorosas para descifrarlo. Pero ahora que lo tengo dominado, el momento de los impuestos es realmente manejable (¿a quién engaño? sigue siendo estresante, pero al menos ya no me quedo despierto toda la noche).

Organización Digital 💻:

- Una carpeta por año fiscal.

- Subcarpetas para cada exchange/plataforma.

- Exportaciones mensuales de todas las plataformas.

- Copia de seguridad de todo en almacenamiento en la nube.

Aquí es donde aprendí por las malas: no esperes hasta diciembre para exportar tus datos. Ahora lo hago mensualmente porque algunas exchanges tienen límites sobre cuánto tiempo atrás puedes extraer historiales de transacciones. Créeme, no querrás ser esa persona que envía un correo electrónico al soporte al cliente en marzo pidiendo registros de hace dos años.

Software de Impuestos Cripto ⚙️:

- Conectado a todas las exchanges para importación automática.

- Reconciliación y revisión regular.

- Copia de seguridad anual de todos los datos.

La parte de la reconciliación es crucial. Aprendí esto cuando mi software de impuestos mostró que tenía una ganancia de $50,000 que definitivamente no tenía. Resultó que había una transacción duplicada que se importó dos veces. Siempre, siempre verifica los números.

Copia de Seguridad Física 📋:

- Imprime resúmenes de transacciones importantes.

- Mantén las frases de recuperación de la billetera de hardware seguras.

- Mantén una lista maestra de todas las billeteras y cuentas.

Lo sé, lo sé, ¿quién imprime cosas hoy en día? Pero cuando el IRS llama a la puerta, tener copias de seguridad en papel me ha salvado más de una vez. Además, si tu computadora falla o es pirateada, no tendrás que luchar para recrear todo de memoria

Entendiendo la Obligación Fiscal en Diferentes Actividades 💼

Ahora, aquí es donde las cosas se ponen interesantes: tu situación fiscal cambia drásticamente dependiendo de cómo estés involucrado con las criptomonedas. He pasado por la mayoría de estos escenarios, y déjame decirte, cada uno viene con sus propios dolores de cabeza.

Obligación Fiscal del Inversor Casual 📈

Si estás comprando y manteniendo cripto como inversión:

- Tratamiento de ganancias de capital en ventas.

- Sin impuesto sobre el trabajo por cuenta propia.

- Declaración relativamente simple.

Mis primeras inversiones en cripto cayeron en esta categoría, y honestamente, los impuestos eran bastante sencillos. Comprar Bitcoin, mantener Bitcoin, vender Bitcoin: fácil de rastrear, fácil de declarar. ¡Esos sí que eran días!

Obligación Fiscal del Trader Activo 📊

Si estás realizando transacciones frecuentes:

- Potencialmente tratamiento de ingresos ordinarios si eres un trader profesional.

- Posible impuesto sobre el trabajo por cuenta propia.

- Requisitos complejos de mantenimiento de registros.

Cuando pasé por mi fase de day trading en 2021 (sí, pensé que era el próximo Warren Buffett de las cripto), mi situación fiscal se convirtió en una pesadilla. Cientos de transacciones, complejas consideraciones de wash sale, y demasiadas noches sin dormir tratando de averiguar mi base de costo. Aprende de mis errores: si vas a operar activamente, establece un seguimiento adecuado desde el primer día.

Obligación Fiscal Relacionada con el Negocio 🏢

Si las cripto son parte de tu negocio:

- Ingresos ordinarios por recibos.

- Deducciones por gastos comerciales.

- Consideraciones del impuesto sobre el trabajo por cuenta propia.

- Pagos estimados trimestrales.

Mi trabajo de diseño freelance pagado en cripto entra en esta categoría, y esto es lo que me tomó por sorpresa: tuve que empezar a hacer pagos de impuestos estimados trimestrales porque los ingresos cripto no están sujetos a retención como los cheques de pago regulares. ¿Perder esos pagos? Hola, multas por pago insuficiente.

Impuestos Estatales sobre Criptomonedas 🏛️

De acuerdo, aquí hay algo que me pilló completamente desprevenido ya en 2023: los impuestos estatales sobre las ganancias de criptomonedas pueden ser un verdadero problema. Seamos realistas, los impuestos federales son solo el comienzo de tu historia fiscal con las criptomonedas.

La mayoría de los estados gravan las ganancias de criptomonedas como ganancias de capital o ingresos, alineándose con el tratamiento del IRS. Pero aquí es donde se vuelve doloroso: estados como California te golpean con hasta un 13.3% además de los impuestos federales, mientras que Nueva York puede agregar hasta un 10.9%. Compara eso con estados como Texas, Florida y Wyoming, que no tienen impuesto sobre la renta estatal, y estás hablando de ahorros potencialmente masivos solo por el lugar donde vives.

Ahora, aquí es donde las cosas se complican con las compras diarias. Al usar criptomonedas para comprar bienes o servicios, la mayoría de los estados lo tratan como una transacción de trueque, gravando la ganancia de capital (la diferencia entre el valor justo de mercado de la criptomoneda y su base de costo) en lugar de imponer el impuesto sobre las ventas. Pero, y este es un gran pero, algunos estados pueden aplicar el impuesto sobre las ventas a transacciones específicas de criptomonedas, dependiendo de sus directrices.

Aquí está mi consejo de alguien que aprendió esto de la manera costosa: consulta el departamento de ingresos de tu estado (como California FTB o NY DTF) para obtener orientación específica, y considera seriamente consultar a un profesional de impuestos si estás lidiando con cantidades significativas. Las reglas varían enormemente de un estado a otro, y lo que funciona en un lugar podría meterte en problemas en otro.

El Futuro de la Tributación de Criptomonedas 🔮

Según lo que estoy viendo en la orientación reciente del IRS y la legislación propuesta, esto es lo que me tiene tanto emocionado como preocupado para los próximos años. Honestamente, algunos de estos cambios son atrasados, pero otros me ponen nervioso por la mayor complejidad.

Cambios Previstos 📈

- Aumento de los Requisitos de Declaración: Espere informes más detallados similares a los valores tradicionales. Los días de las criptomonedas como el "Viejo Oeste" están contados.

- Mejora del Cumplimiento de las Exchanges: Las exchanges de criptomonedas proporcionarán documentos fiscales más completos. Esto es una buena noticia para la mayoría de nosotros, ¡menos seguimiento manual!

- Aplicación Más Estricta: El IRS está invirtiendo fuertemente en tecnología de cumplimiento cripto, y se están volviendo aterradoramente buenos en la coincidencia de transacciones entre plataformas.

Esto es lo que me preocupa para 2026 y más allá: el IRS está construyendo claramente una infraestructura para atrapar a los evasores de impuestos cripto, y no están bromeando. La agencia ha estado contratando especialistas en criptomonedas e invirtiendo en herramientas de análisis de blockchain. Si has estado jugando rápido y flojo con los impuestos cripto, ahora es el momento de cumplir antes de que llamen a tu puerta.

- Mantente Informado sobre los Cambios en las Tasas Impositivas: Las tasas de impuestos sobre ganancias de capital e ingresos ordinarios para 2025 están establecidas por las pautas actuales del IRS (Procedimiento de Ingresos 2024-40). Pero aquí está la cuestión: la legislación futura podría ajustar estas tasas, así que revisa regularmente las actualizaciones del IRS o consulta a un profesional de impuestos para estar preparado para posibles cambios.

Mantenerse Adelantado a los Cambios 🎯

- Educación Regular: Sigo las noticias sobre impuestos cripto y asisto a seminarios web cuando es posible. Sí, sé que suena aburrido, pero mantenerme informado me ha ahorrado miles en multas e intereses.

- Relaciones Profesionales: Mantener relaciones con profesionales de impuestos conocedores. Tener un buen CPA experto en cripto a mano vale cada centavo.

- Sistemas Flexibles: Utilizar herramientas y procesos que puedan adaptarse a los requisitos cambiantes. El software de impuestos cripto que elijas hoy debe poder manejar cualquier sorpresa que el IRS presente el próximo año.

- Enfoque Conservador: Cuando tenga dudas, prefiero declarar en exceso que en defecto. Créeme, es mejor prevenir que lamentar cuando se trata con el IRS.

Reflexiones Finales

Mira, seré brutalmente honesto contigo: los impuestos sobre criptomonedas siguen siendo un gran dolor de cabeza, incluso después de todo lo que he aprendido a lo largo de los años. Pero aquí está la realidad: no van a desaparecer, y el IRS solo está mejorando en el seguimiento de los activos digitales. En plan, aterradoramente bueno.

La clave es organizarse ahora, antes de que estés en medio de la temporada de impuestos tratando frenéticamente de reconstruir transacciones de hace tres años. Y créeme, he estado ahí, no es divertido, y definitivamente no es barato cuando tienes que contratar a alguien para limpiar el desorden.

Empieza a rastrear todo desde tu próxima transacción en adelante. Usa un buen software de impuestos cripto (en serio, no seas tacaño aquí, te ahorrará mucho más de lo que cuesta). Mantén registros detallados como si tu vida financiera dependiera de ello, porque honestamente, en cierto modo lo hace. Y cuando las cosas se compliquen —que lo harán— no seas demasiado orgulloso para buscar ayuda profesional.

He cometido muchos errores costosos en el camino. Desde olvidarme de rastrear airdrops hasta vender por pánico sin considerar las implicaciones fiscales, cada error me enseñó algo valioso. Espero que compartir estas lecciones aprendidas con dificultad te evite tener que aprenderlas de la manera costosa como yo lo hice.

En resumen: el espacio cripto está evolucionando rápidamente, y también lo hacen las reglas fiscales al respecto. Lo que funcionó el año pasado podría no funcionar este año. Mantente informado, cumple con la ley y recuerda: pagar impuestos sobre las ganancias de cripto significa que realmente obtuviste ganancias. ¡Eso sigue siendo una victoria en mi libro! 🚀

Pero en serio, no improvises. Las apuestas son cada vez más altas cada año, y el IRS está observando. Organízate ahora, mientras aún tienes tiempo para hacerlo bien.

Descargo de Responsabilidad

Este artículo se proporciona únicamente con fines informativos y no constituye asesoramiento1 legal, financiero o profesional. Todo el contenido se basa en información disponible públicamente y opiniones personales. Se aconseja a los lectores que busquen orientación profesional antes de tomar decisiones o actuar basándose en el material presentado. El autor y el editor no asumen ninguna responsabilidad por las acciones tomadas o no tomadas. La información fiscal se basa en la guía del IRS a partir de mayo de 2025. Las reglas pueden cambiar, por lo que se recomienda verificar con IRS.gov o un profesional de impuestos antes de presentar la declaración.

Preguntas Frecuentes

Un hecho imponible ocurre cuando vendes, intercambias, gastas o ganas criptomonedas. Esto incluye convertir criptomonedas a moneda fiduciaria, intercambiar una criptomoneda por otra, comprar bienes o servicios con criptomonedas y recibir criptomonedas mediante minería, staking o airdrops.

Las ganancias de criptomonedas están sujetas a los mismos tipos impositivos que otras inversiones. Las ganancias a corto plazo (activos mantenidos durante menos de un año) se gravan a tipos impositivos ordinarios del 10% al 37%, mientras que las ganancias a largo plazo (mantenidas durante más de un año) se gravan a tipos preferenciales del 0%, 15% o 20%, según tu nivel de ingresos.

Debes mantener registros detallados de todas las transacciones de criptomonedas, incluyendo fechas, importes, valores justos de mercado en USD, comisiones por transacción y las plataformas utilizadas. Conserva los extractos de cambio, las direcciones de los monederos, los ID de las transacciones y cualquier documentación de respaldo durante al menos siete años.

Sí, existen varias estrategias que pueden ayudar a minimizar los impuestos legalmente: mantener criptomonedas durante más de un año para calificar para las tasas de ganancias de capital a largo plazo, utilizar la recolección de pérdidas fiscales para compensar las ganancias con las pérdidas, donar las criptomonedas apreciadas a organizaciones benéficas y considerar invertir en criptomonedas en cuentas de jubilación con ventajas fiscales.

A partir de 2025, las plataformas de intercambio de criptomonedas deben proporcionar el Formulario 1099-DA que detalla los ingresos brutos y, para ciertas transacciones, la base de costo. Los contribuyentes deben registrar la base de costo para todas las transacciones utilizando un método consistente (por ejemplo, FIFO, LIFO, HIFO). El IRS está implementando medidas de cumplimiento reforzadas, por lo que se recomienda mantener registros detallados de todas las transacciones de criptomonedas.