38 min

38 min 687

687Guide fiscal des cryptomonnaies 2025 : ce que les investisseurs doivent savoir

Restez informé grâce à notre Guide fiscal sur les cryptomonnaies 2025. Découvrez ce que les investisseurs doivent savoir pour déclarer leurs impôts et assurer leur conformité fiscale pendant cette période. En savoir plus !

Laissez-moi deviner : vous êtes probablement ici parce que la fiscalité des cryptomonnaies, c'est comme résoudre un Rubik's Cube les yeux bandés, n'est-ce pas ? Croyez-moi, je suis passé par là. En 2021, je pensais être malin en diversifiant mes investissements dans différentes cryptomonnaies. J'étais loin de me douter que je me créais un casse-tête fiscal qui allait me hanter pendant des années.

En fait, la fiscalité des cryptomonnaies est là pour rester, et l'IRS (Internal Revenue Service) devient plus intelligent dans le suivi des actifs numériques. D'ailleurs, il a clairement indiqué que les cryptomonnaies sont traitées comme des biens aux fins de l'impôt, ce qui signifie que chaque échange, vente, ou même ce largage aérien aléatoire que vous avez oublié pourrait déclencher un événement imposable.

Mais pas de panique ! 🙋♂️ J'ai appris ces leçons à mes dépens pour que vous n'ayez pas à le faire. Ce guide sur la fiscalité des cryptomonnaies vous expliquera tout ce que vous devez savoir sur la fiscalité des cryptomonnaies en 2025, de la compréhension de l'impôt sur les plus-values à la compréhension des nouvelles règles de l'IRS qui entreront en vigueur cette année.

Un bref résumé visuel montrant comment la crypto est taxée, principalement par le biais des plus-values et de l'impôt sur le revenu.

Pourquoi les taxes sur les cryptomonnaies sont un cauchemar (et pourquoi il ne faut pas les ignorer)

Soyons francs : les taxes sur les cryptomonnaies sont extrêmement déroutantes. Lorsque j'ai commencé à m'intéresser au Bitcoin en 2020, personne ne m'avait dit que chaque transaction devrait être suivie fiscalement. J'étais simplement impatient de réaliser des gains potentiels (alerte spoiler : le marché avait d'autres plans).

Voici ce que j'aurais aimé que quelqu'un me dise dès le départ : aux États-Unis, les cryptomonnaies sont soumises à l'impôt sur les plus-values lors de leur cession et à l'impôt sur le revenu lors de leur acquisition. Cela paraît simple, non ? Faux. Le diable est dans les détails, et ces détails peuvent vous coûter très cher si vous n'y prêtez pas attention.

L'IRS traite les actifs numériques comme des actions ou des biens immobiliers. Chaque fois que vous vendez, échangez ou dépensez des cryptomonnaies, vous créez potentiellement un événement imposable. Et oui, cela inclut le trading de Bitcoin contre Ethereum, une expérience que j'ai apprise à mes dépens en recevant un avis concernant des gains non déclarés.

Qu'est-ce qui différencie 2025 ? 🚨

Cette année apporte des changements majeurs qui affecteront votre gestion fiscale des cryptomonnaies. Croyez-moi, il est important de les anticiper :

✅ Déclaration obligatoire du formulaire 1099 : C'est là que les choses deviennent intéressantes : les plateformes d'échange centralisées doivent émettre le formulaire 1099-DA à partir de 2025 pour les produits bruts et certaines informations sur le coût de revient. Mais le hic, c'est que les plateformes d'échange décentralisées (DEX) et les portefeuilles non dépositaires ne sont actuellement pas classés comme courtiers selon la réglementation proposée par l'IRS (REG-122793-19). Cela signifie que les DEX comme Uniswap ou les portefeuilles non dépositaires ne fourniront pas de formulaires fiscaux. Vous devez donc suivre méticuleusement toutes les transactions, y compris les dates, les montants, les justes valeurs marchandes et les frais, afin de calculer précisément les gains et les pertes en capital. Soyons honnêtes : les futures directives de l’IRS pourraient inclure certaines plateformes DeFi. Tenez-vous donc informé et consultez un fiscaliste.

✅ Suivi du coût par transaction : C’est là que la plupart des gens vont se tromper : à partir de 2025, vous devrez suivre le coût de toutes les transactions cryptographiques à l’aide d’une méthode cohérente comme le FIFO (premier entré, premier sorti), le LIFO (dernier entré, premier sorti), le HIFO (le plus élevé entré, premier sorti) ou une identification spécifique, comme le permet la réglementation de l’IRS (26 CFR § 1.1012-1). L’IRS exige des enregistrements détaillés pour chaque transaction, incluant la date, le montant, la juste valeur marchande et les frais, quel que soit le portefeuille utilisé. Voici un conseil tiré de mon expérience : organiser les enregistrements par portefeuille peut faciliter la gestion des transactions sur plusieurs plateformes, mais vous devez déclarer le coût par transaction pour respecter les règles de l’IRS. Croyez-moi, conservez des enregistrements détaillés pour toutes les plateformes d’échange et tous les portefeuilles afin de garantir des rapports précis.

Remarque : Surveillez les mises à jour de l’IRS pour tout changement futur des règles de base du coût, car les réglementations proposées pourraient évoluer.

✅ Application renforcée de l’IRS : Pour être honnête, l’IRS a exprimé son intention de lutter contre les problèmes de conformité fiscale liés aux cryptomonnaies et a mis à jour le principal formulaire d’impôt sur le revenu américain 1040 pour y inclure des questions sur la déclaration des actifs numériques.

J’ai appris ces changements lorsque mon comptable (oui, j’en ai enfin trouvé un après mon désastre de 2021) m’a envoyé un e-mail affolé concernant la préparation aux nouvelles exigences. Ne faites pas comme moi : prenez les devants.

Comprendre la juste valeur marchande (la base de tout)

Bon, parlons de la juste valeur marchande, car ce concept est absolument crucial pour calculer correctement vos impôts sur les cryptomonnaies. La juste valeur marchande correspond essentiellement à la valeur de vos cryptomonnaies au moment précis de chaque transaction.

Je me souviens avoir été payé en Ethereum pour un projet d’animation graphique en 2022 (oui, je m’intéresse parfois au design). Le client m'a envoyé 0,5 ETH alors qu'il s'échangeait à 2 800 $. Cela signifie que j'ai dû déclarer 1 400 $ comme revenu ordinaire sur ma déclaration de revenus, même si je n'ai pas vendu l'ETH immédiatement.

C'est là que les choses se compliquent : lorsque j'ai finalement vendu cet Ethereum six mois plus tard pour 2 200 $, j'ai dû calculer les plus-values sur la base de mon prix de revient de 2 800 $. J'ai donc enregistré une perte en capital de 600 $ que j'ai pu utiliser pour compenser d'autres gains. Vous voyez comment ça marche ?

Comment déterminer la juste valeur marchande à chaque fois 📊

✅ Utiliser les cours des plateformes : Je vérifie toujours le cours sur la plateforme où la transaction a eu lieu. Coinbase et Binance sont mes sources de référence pour la cohérence.

✅ Documenter tout : Faites des captures d'écran des cours ou utilisez un logiciel de comptabilité crypto qui récupère automatiquement les données historiques.

✅ Rester cohérent : L'IRS exige que vous utilisiez la même méthode pour toutes vos transactions. Choisissez-en un et tenez-vous-y.

❌ N'improvisez pas : ne devinez jamais les prix. L'IRS peut facilement vérifier les prix des cryptomonnaies à tout moment.

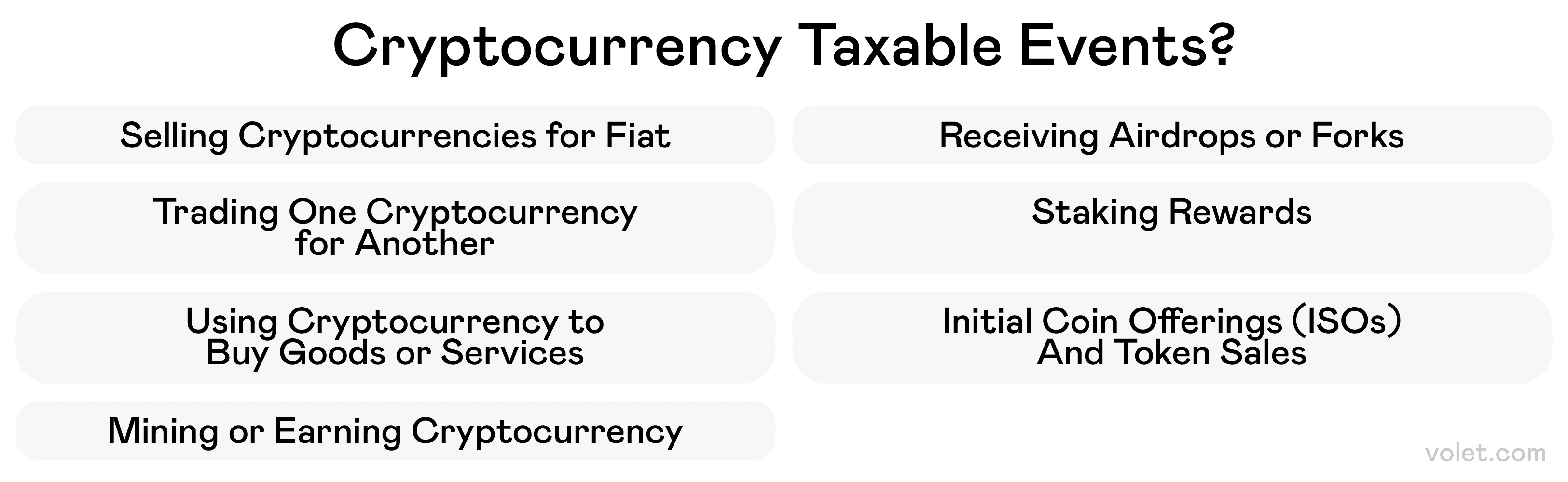

L'image met en évidence les activités cryptographiques courantes qui déclenchent des taxes, comme le trading, la vente ou l'obtention de récompenses.

Événements imposables : Quand l'IRS dit « Payer » 💸

C'est là que les choses deviennent concrètes. Un événement imposable se produit lorsque vous gagnez ou cédez des cryptomonnaies. « Céder » peut paraître compliqué, mais cela signifie simplement vendre, échanger ou dépenser vos cryptomonnaies.

Prenons un exemple douloureux : en 2021, j'ai échangé des Bitcoins contre du Cardano, pensant être malin et diversifier mes actifs. Ce que je n'avais pas réalisé, c'est que les échanges de cryptomonnaies sont des événements imposables. J'ai dû calculer les plus-values en fonction de la juste valeur marchande du Bitcoin au moment de l'échange, et non au moment de la vente finale du Cardano.

Ce qui est imposable (et ce qui ne l'est pas) ✅❌

Événements imposables ❌ :

- Vendre des cryptomonnaies contre de la monnaie fiduciaire : Cela déclenche l'impôt sur les plus-values sur tout bénéfice réalisé.

- Échanger des cryptomonnaies contre d'autres cryptomonnaies : Chaque échange est imposable à la juste valeur marchande.

- Dépenser des cryptomonnaies pour des biens ou des services : Oui, acheter un café avec des Bitcoins crée un événement imposable.

- Gagner des cryptomonnaies grâce au minage, au staking ou aux airdrops : Tout est imposé comme un revenu ordinaire à la juste valeur marchande dès réception.

- Utiliser des cryptomonnaies pour acheter des biens et des services : L'IRS considère cela comme un événement imposable.

Événements non imposables ✅ :

- Acheter des cryptomonnaies avec de la monnaie fiduciaire : Exonéré d'impôt jusqu'à leur vente ou utilisation.

- Transférer des cryptomonnaies entre vos propres portefeuilles : Il s'agit d'un transfert de cryptomonnaies exonéré d'impôt.

- Détenir simplement des cryptomonnaies : Le simple fait de les HODLer ne génère pas d'impôt.

- Offrir des cryptomonnaies : Voici une surprise : le transfert. L'envoi de cryptomonnaies à quelqu'un d'autre en cadeau n'est généralement pas imposable pour les plus-values. Cependant, si la valeur excède l'exonération fiscale annuelle de 2025 (18 000 $ par bénéficiaire), vous devrez peut-être remplir une déclaration de dons (formulaire 709). Le bénéficiaire hérite de votre base de calcul pour les futurs calculs fiscaux. Faites-moi confiance, consultez un fiscaliste pour obtenir des conseils sur les règles de l'impôt sur les donations.

Le piège qui m'a pris au dépourvu 🤔

Airdrops : Laissez-moi vous parler d'une erreur qui m'a coûté cher : les cryptomonnaies airdroppées sont imposées comme un revenu ordinaire à leur juste valeur marchande (JVM) à leur réception, conformément à la décision fiscale 2019-24 de l'IRS. La JVM devient votre base de calcul pour les plus-values ou les moins-values lors de la vente ou de l'échange ultérieur des jetons airdroppés. Par exemple, si vous recevez un airdrop de 200 $, déclarez 200 $ comme revenu et utilisez 200 $ comme base de calcul pour les ventes futures. J'ai dû déclarer 200 $ de revenus provenant d'un airdrop Uniswap dont j'avais complètement oublié l'existence.

Récompenses de staking : C'est là que les choses deviennent intéressantes : les récompenses de staking provenant de cryptomonnaies comme Cardano ou Ethereum sont imposées comme un revenu ordinaire à leur juste valeur marchande à la réception, conformément aux directives de l'IRS. La juste valeur marchande sert de base de calcul des plus-values ou des moins-values lors de la vente ou de l'échange des récompenses.

Mon conseil : suivez la juste valeur marchande à la réception pour éviter les erreurs dans les calculs fiscaux ultérieurs. Notez que des contestations judiciaires, comme l'affaire Jarrett c. États-Unis, remettent en question l'imposition des récompenses de staking à la réception, mais les règles actuelles de l'IRS restent inchangées. Je suis désormais toutes mes récompenses de staking mensuellement pour éviter les imprévus de fin d'année.

Récompenses de minage : Si vous minez des cryptomonnaies, ces récompenses sont considérées comme un revenu basé sur la juste valeur marchande de la cryptomonnaie au moment de leur réception. Ma brève expérience de minage de Bitcoin en 2022 m'a rapidement appris cette leçon.

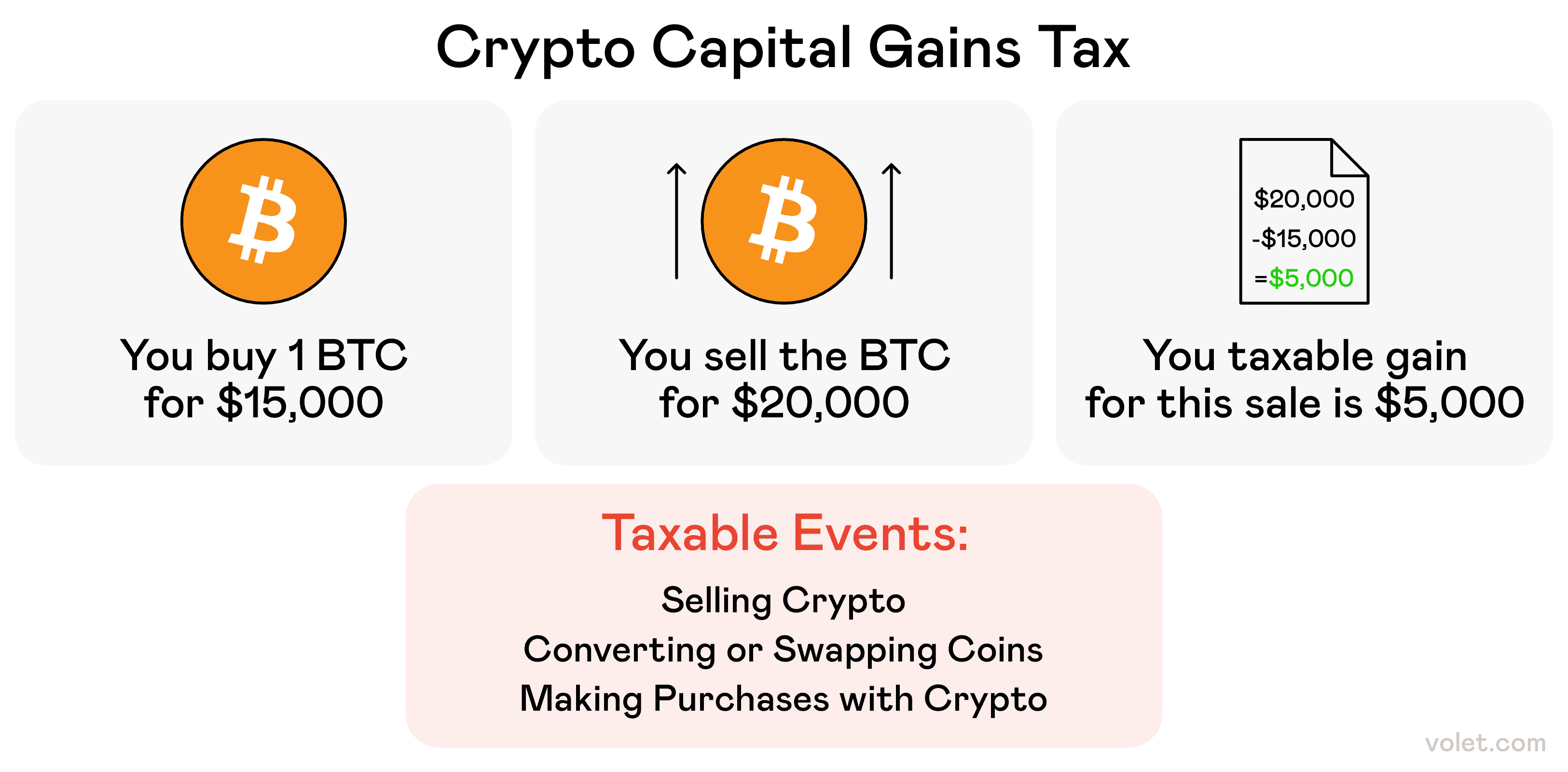

Illustration de la manière dont l'impôt sur les plus-values cryptographiques est calculé, à l'aide d'un exemple d'achat et de vente de Bitcoin.

Taux d'imposition des plus-values : un drame à court et à long terme 📈

C'est là que le timing devient crucial. Le taux d'imposition des cryptomonnaies varie en fonction de la durée de détention de l'actif et de votre revenu imposable total pour l'année.

J'ai retenu la leçon avec le Dogecoin (ne me jugez pas ! C'était en 2021, et tout le monde le faisait). J'ai acheté du DOGE et je l'ai revendu trois semaines plus tard avec une belle plus-value. Comme je l'ai conservé moins d'un an, j'ai payé l'impôt sur les plus-values à court terme, qui est imposé au taux normal de l'impôt sur le revenu. Pour moi, il était de 24 % à l'époque. Aïe !

Impôt sur les plus-values à court terme 📉

Les taux d'imposition des plus-values à court terme sur les cryptomonnaies varient de 10 % à 37 % si elles sont détenues moins d'un an. Ces taux correspondent à vos tranches d'imposition habituelles pour 2025 (selon la procédure fiscale 2024-40 de l'IRS, déclarants célibataires) :

- 10 % pour un revenu imposable jusqu'à 11 600 $

- 12 % pour un revenu compris entre 11 601 $ et 47 150 $

- 22 % pour un revenu compris entre 47 151 $ et 100 525 $

- 24 % pour un revenu compris entre 100 526 $ et 191 950 $

- 32 % pour un revenu compris entre 191 951 $ et 243 725 $

- 35 % pour un revenu compris entre 243 726 $ et 609 350 $

- 37 % pour un revenu supérieur à 609 350 $

Impôt sur les plus-values à long terme 📈

Taux d'imposition des plus-values à long terme pour les cryptomonnaies en 2025 (selon la procédure fiscale 2024-40 de l'IRS, déclarants célibataires) :

- 0 % pour un revenu imposable Jusqu'à 48 350 $

- 15 % pour un revenu imposable compris entre 48 351 $ et 533 400 $

- 20 % pour un revenu imposable supérieur à 533 400 $

Remarque : Les tranches d'imposition concernent les personnes seules. Consultez les publications de l'IRS pour les déclarations conjointes de personnes mariées ou autres.

Mes avoirs en Bitcoins de 2020 ? Ils sont désormais éligibles aux taux d'imposition sur les plus-values à long terme, ce qui me permet d'économiser considérablement par rapport à mon erreur avec Dogecoin.

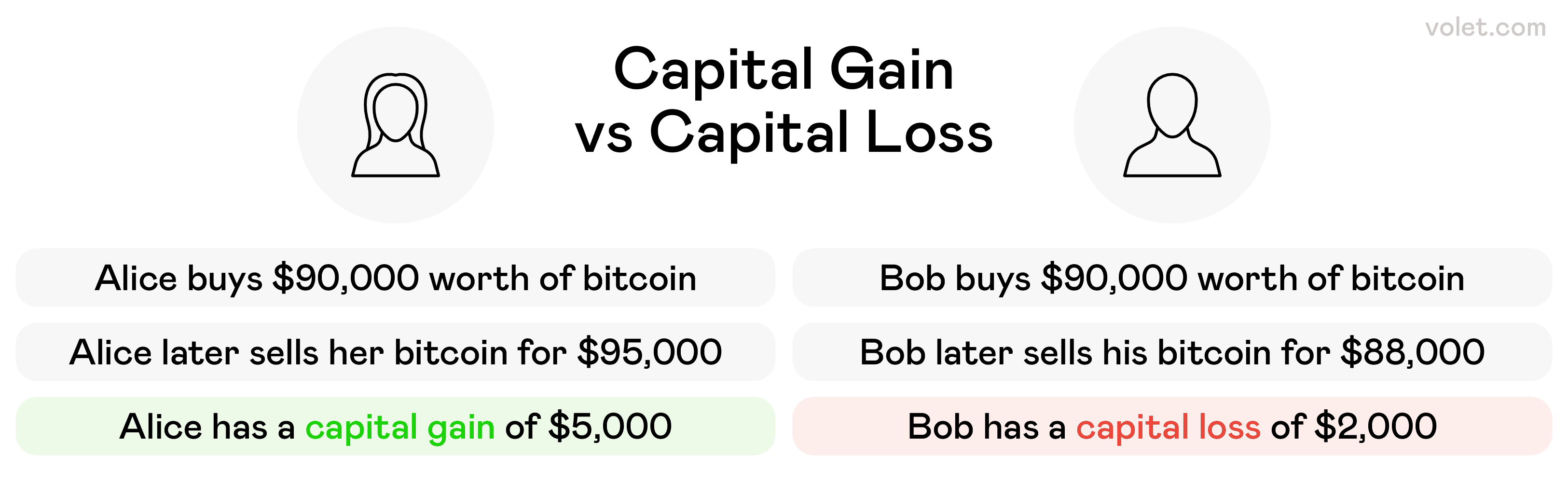

Comparaison entre gain et perte en capital et son fonctionnement.

Gains et pertes en capital : L'importance des chiffres 🧮

Chaque fois que vous cédez des cryptomonnaies, vous devez calculer les gains ou les pertes en capital. C'est là qu'un bon suivi des registres devient absolument essentiel.

Permettez-moi de vous raconter ma première grosse vente de Bitcoin en 2021. J'ai vendu 0,2 BTC pour 10 000 $. Ça a l'air super, n'est-ce pas ? Mais je devais déterminer ma base de coût (ce que j'avais payé à l'origine).

Étape par étape : Comment calculer les gains en capital sur les cryptos

Étape 1 : Trouvez votre base de coût (prix d'achat + frais)

J'ai acheté 0,2 BTC pour 6 000 +100 de frais = 6 100 $ de base de coût

Étape 2 : Déterminez le prix de vente

Vendu pour 10 000 −50 de frais = 9 950 $ de prix de vente

Étape 3 : Calculez les gains ou les pertes

9 950 −6100 = 3 850 $ de gains en capital

Étape 4 : Déterminez s'il s'agit d'un gain à court ou à long terme

Étant donné que je l'ai détenu pendant plus d'un an, il a été qualifié pour les taux de gains en capital à long terme.

Méthodes de calcul de la base de coût : Choisissez votre aventure 🎯

C'est là que les choses se compliquent : à partir de 2025, vous devrez choisir une méthode de calcul de la base de coût et vous y tenir. Voici vos options :

FIFO (First In, First Out - Premier entré, premier sorti) ✅ :

- Suppose que vous vendez votre crypto la plus ancienne en premier.

- Facile à comprendre et à calculer.

- Entraîne souvent des gains plus faibles si les prix des cryptos ont augmenté.

LIFO (Last In, First Out - Dernier entré, premier sorti) ✅ :

- Suppose que vous vendez votre crypto la plus récente en premier.

- Peut être préférable lorsque les prix baissent.

- Plus complexe à suivre.

HIFO (Highest In, First Out - Le plus cher entré, premier sorti) ✅ :

- Vend la crypto avec la base de coût la plus élevée en premier.

- Minimise les gains imposables.

- Nécessite une tenue de registres détaillée.

J'utilise la méthode HIFO car elle m'aide à minimiser ma dette fiscale, mais elle exige un suivi méticuleux. Quelle que soit la méthode que vous choisissez, soyez cohérent — l'IRS n'aime pas que vous changiez de méthode pour minimiser les impôts.

Comprendre la stratégie fiscale des gains en capital à long terme 📊

La différence entre les impôts sur les gains en capital à court terme et à long terme peut littéralement vous faire économiser des milliers. Laissez-moi vous le montrer avec des chiffres réels tirés de ma propre expérience.

En 2022, j'avais deux positions Ethereum similaires :

- Position A : Achetée pour 2 000 $, vendue après 8 mois pour 3 000 (gainaˋcourttermede1000)

- Position B : Achetée pour 2 000 $, vendue après 14 mois pour 3 000 (gainaˋlongtermede1000)

Mon revenu me plaçant dans la tranche d'imposition de 24 % :

- Gain à court terme : 1 000 ×24 d'impôts**

- Gain à long terme : 1 000 ×15 d'impôts**

Ces six mois de détention supplémentaires m'ont fait économiser 90 $ d'impôts. Imaginez maintenant cela sur des positions plus importantes – les économies s'additionnent rapidement.

Quand l'impôt sur les gains en capital à long terme est le plus important 🎯

- ✅ Positions importantes : Plus vos gains sont élevés, plus vous économisez avec les taux à long terme.

- ✅ Tranches de revenus élevés : Si vous êtes dans des tranches d'imposition plus élevées, la différence devient encore plus significative.

- ✅ Planification de portefeuille : Je planifie maintenant mes ventes autour de la marque d'un an lorsque c'est possible.

Actifs numériques et traitement par l'IRS 🏛️

Voici quelque chose qui m'a dérouté au début : à des fins fiscales, les cryptomonnaies sont traitées comme des biens selon les directives de l'IRS. Cela signifie que les mêmes règles qui s'appliquent à la vente d'actions ou de biens immobiliers s'appliquent également à votre Bitcoin et Ethereum.

Qu'est-ce que cela signifie concrètement ? Chaque transaction crée un événement imposable potentiel. Lorsque j'ai commencé à négocier des altcoins en 2021, je faisais des dizaines de transactions par semaine. Chacune créait un événement imposable que je devais suivre et déclarer.

Pourquoi la classification des biens est importante 📋

- ✅ Traitement des gains en capital : Vos profits en cryptos sont traités comme des gains en capital, pas comme des revenus ordinaires (sauf si vous êtes un trader professionnel).

- ✅ Les échanges de même nature ne s'appliquent pas : Contrairement à l'immobilier, vous ne pouvez pas effectuer d'échanges 1031 avec des cryptos. Chaque transaction est imposable.

- ✅ Règles de période de détention : La même règle d'un an pour les gains à long terme ou à court terme s'applique aux actifs numériques.

Échanges crypto-à-crypto : Le piège fiscal caché 🔄

C'est probablement le plus grand "piège" des impôts sur les cryptos. Quand j'ai commencé à trader en DeFi en 2021, je pensais qu'échanger des jetons, c'était juste... échanger. Eh bien, j'avais tort.

Chaque échange crypto-à-crypto est considéré comme un événement de cession soumis à l'impôt sur les gains en capital. Lorsque j'ai échangé mon Litecoin contre du Solana, l'IRS l'a traité comme si j'avais vendu le Litecoin contre de l'argent liquide, puis acheté du Solana avec cet argent.

Comment gérer correctement les échanges crypto-à-crypto

Étape 1 : Déterminez la juste valeur marchande de ce que vous échangez.

Échange de 10 LTC alors que chaque LTC vaut 150 =∗∗1500 de juste valeur marchande**

Étape 2 : Calculez vos gains ou pertes.

Si j'avais initialement acheté ces 10 LTC pour 1 200 $, mon gain est de 300 $.

Étape 3 : Déclarez-le correctement.

Ce gain de 300 $ est déclaré sur le Formulaire 8949 et l'Annexe D.

La chose essentielle à retenir : vous ne faites pas que déplacer des cryptos, vous créez des événements imposables qui doivent être suivis et déclarés.

Répartition des taux d'imposition sur les cryptos par niveau de revenu 💰

Votre taux d'imposition sur les cryptos dépend fortement de votre revenu imposable total et de la durée de détention de vos actifs. Permettez-moi de décomposer cela avec des exemples réels de différents niveaux de revenu.

Tranches de revenus inférieures (moins de 47 025 $) 🎯

Si votre revenu imposable est inférieur à 47 025 $, vous êtes admissible au taux de gains en capital à long terme de 0 %. C'est énorme ! J'ai un ami qui a maintenu son revenu d'emploi principal bas et a programmé ses ventes de cryptos pour en profiter.

Exemple : Sarah gagne 40 000 danssonemploiprincipaleta15000 de gains en capital cryptos à long terme. Son revenu imposable total est de 55 025 $, donc une partie de ses gains est admissible à 0 % d'impôt et une partie à 15 %.

Tranches de revenus intermédiaires (47 026 −518900) 📊

La plupart des investisseurs en cryptos se situent dans cette fourchette et paient 15 % sur les gains en capital à long terme. Les gains à court terme sont toujours imposés au taux de votre impôt sur le revenu ordinaire.

Exemple : Ma situation en 2023 — 80 000 derevenureˊgulier,20000 de gains en capital cryptos à long terme. J'ai payé 15 % sur les gains cryptos (3 000 $) au lieu de mon taux régulier de 22 %.

Tranches de revenus élevés (plus de 518 900 $) 💎

Les contribuables à revenus élevés paient le taux maximal de 20 % sur les gains en capital à long terme, plus un potentiel impôt sur le revenu net de placement (NIIT) de 3,8 %.

Impôt sur le revenu net de placement (NIIT) pour les hauts revenus

Voici quelque chose qui m'a pris au dépourvu lors d'une très bonne année crypto : si votre revenu brut ajusté modifié (MAGI) dépasse 200 000 (ceˊlibataires)ou250000 (couples mariés déclarant conjointement), vous pourriez devoir un impôt supplémentaire de 3,8 % sur le revenu net de placement sur vos gains en capital de cryptomonnaies et autres revenus de placement. Par exemple, si vous êtes célibataire avec 300 000 deMAGI,incluant50000 de gains crypto à long terme, vous paierez l'impôt sur les gains en capital à long terme de 15 % (7 500 $) plus 3,8 % de NIIT (1 900 $) sur ces gains. Croyez-moi, tenez toujours compte du NIIT lorsque vous planifiez des ventes de cryptos de grande valeur, et consultez un professionnel de la fiscalité pour calculer votre MAGI avec précision.

Avantages fiscaux de la détention à long terme 🏆

Détenir votre cryptomonnaie à long terme s'accompagne d'avantages fiscaux significatifs. La différence entre les taux de gains en capital à court terme et à long terme peut être énorme.

Permettez-moi de partager un exemple réel de mon portefeuille. J'ai acheté de l'Ethereum début 2021 pour 1 800 etj′avaisdeuxchoixfin2021quandilaatteint4000 :

Option 1 (Ce que j'ai failli faire) : Vendre après 10 mois

- Gain : 2 200 $

- Taux d'imposition : 24 % (mon taux de revenu ordinaire)

- Impôts dus : 528 $

Option 2 (Ce que j'ai réellement fait) : Attendre 3 mois de plus pour le statut à long terme

- Gain : 2 400 $ (le prix a un peu augmenté)

- Taux d'imposition : 15 % (gains en capital à long terme)

- Impôts dus : 360 $

En attendant ces quelques mois supplémentaires, j'ai économisé 168 d′impo^ts∗∗etj′aime^megagneˊ∗∗200 de plus. C'est une différence de 368 $ pour avoir été patient.

Stratégies pour maximiser les avantages fiscaux 📈

✅ Gestion de calendrier : Je tiens une feuille de calcul qui suit les dates d'achat pour savoir quand les positions deviennent à long terme.

✅ Vente par couches : Quand je dois prendre des bénéfices, je vends d'abord mes positions à long terme.

✅ Planification fiscale : Je me coordonne avec mon comptable pour programmer les ventes afin d'optimiser le traitement fiscal.

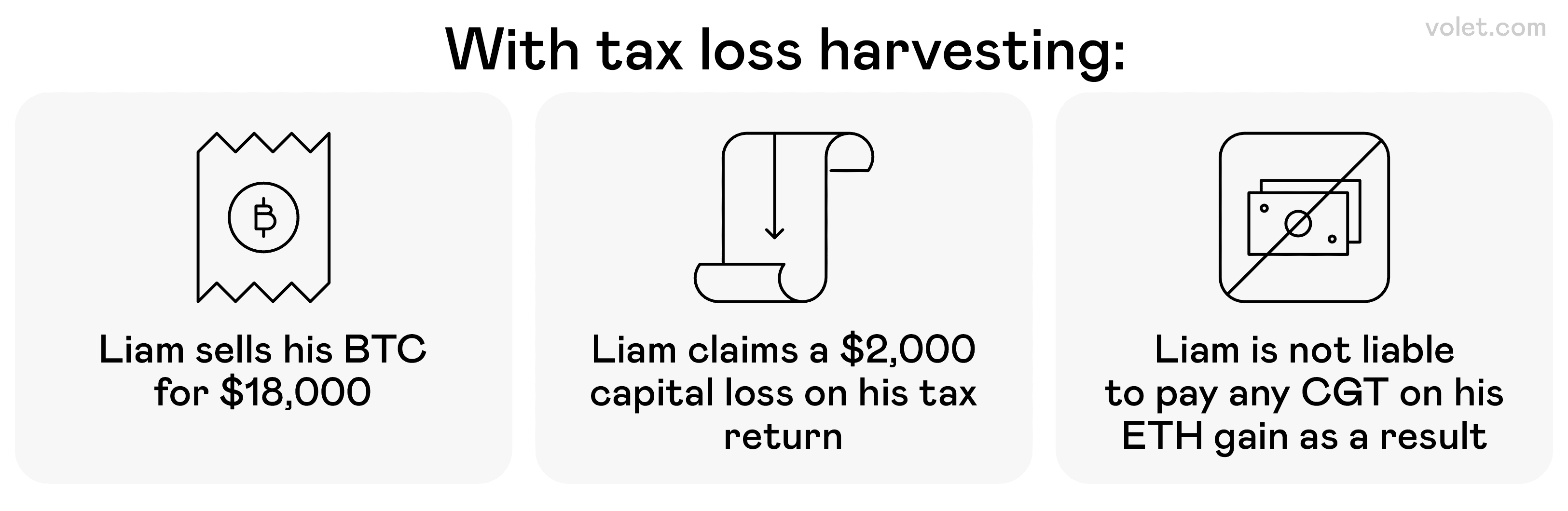

Illustration du fonctionnement de la récupération des pertes fiscales dans la cryptographie.

Récolte des pertes fiscales : tirer profit des pertes 💡

La récolte des pertes fiscales est sans conteste l'une de mes stratégies préférées, car elle transforme les pertes liées aux cryptomonnaies en avantages fiscaux. L'idée de base est simple : vendre ses positions perdantes pour compenser ses gains et réduire son impôt.

En 2022, pendant l'hiver crypto, j'avais des positions en forte baisse. Au lieu de simplement conserver et d'espérer, j'ai stratégiquement vendu certaines positions perdantes pour encaisser les pertes.

Comment fonctionne la récupération des pertes fiscales 🔄

Étape 1 : Identifier les positions perdantes

- J'avais du Polkadot acheté 35 $, mais il s'échangeait à 20 $.

Étape 2 : Vendre pour réaliser la perte.

- J'ai vendu ma position DOT pour une perte en capital de 1 500 $.

Étape 3 : Utiliser la perte pour compenser les gains.

- J'ai utilisé cette perte de 1 500 $ pour compenser les gains d'autres ventes de cryptomonnaies.

Étape 4 : Suivre les règles.

- Voici ce qui devient intéressant : avec la récupération des pertes fiscales, vous pouvez vendre des cryptomonnaies à perte pour compenser les gains et les racheter immédiatement, car les règles de vente fictive ne s'appliquent pas actuellement aux cryptomonnaies, qui sont traitées comme des biens (et non des titres) selon les règles de l'IRS (26 U.S.C. § 1091). Cependant, soyons honnêtes : des projets de loi, comme le projet de loi H.R. 7022 de 2024, pourraient étendre les règles de vente fictive aux actifs numériques en 2025 ou après, ce qui pourrait interdire les pertes en cas de rachat dans les 30 jours. Consultez régulièrement IRS.gov pour les mises à jour, assurez-vous de l'exactitude de vos déclarations et consultez un fiscaliste, car un rachat immédiat peut faire l'objet d'un examen minutieux en cas de déclaration erronée.

Avantages de la récupération des pertes fiscales ✅

✅ Compensation illimitée des gains en capital : les pertes en capital peuvent compenser tout montant de gains en capital.

✅ Réduction du revenu ordinaire : peut compenser jusqu'à 3 000 $ de revenu ordinaire par an.

✅ Report des pertes : les pertes non utilisées sont reportables sur les années d'imposition suivantes.

J'ai économisé plus de 800 $ d'impôts en 2022 grâce à cette stratégie, transformant mes pertes en cryptomonnaies en avantage fiscal.

Implications fiscales du minage de cryptomonnaies ⛏️

Le minage de cryptomonnaies pose des défis fiscaux particuliers qui m'ont surpris lorsque j'ai essayé de miner de l'Ethereum en 2021 (avant la fusion avec la preuve d'enjeu).

Lorsque vous minez des cryptomonnaies, vous êtes assujetti à l'impôt sur le revenu sur la juste valeur marchande de la cryptomonnaie au moment de sa réception. Cela signifie que vous devez payer des impôts même si vous ne vendez pas la cryptomonnaie immédiatement.

Mon expérience fiscale du minage 💻

J'ai installé une petite plateforme de minage et j'ai miné environ 2 000 $ d'Ethereum en six mois. Voici ce que j'ai appris :

Impôt sur le revenu : J'ai dû déclarer 2 000 $ comme revenu ordinaire à mon taux d'imposition habituel (24 % à l'époque = 480 $ d'impôts).

Dépenses déductibles : J'ai pu déduire des dépenses professionnelles telles que :

Frais d'électricité (600 $)

Amortissement du matériel (300 $)

Frais d'Internet et de climatisation (100 $)

Ventes futures : Lorsque j'ai finalement vendu les ETH minés, j'ai calculé les plus-values en fonction de leur juste valeur marchande à leur réception (ma nouvelle base de coût).

Stratégies fiscales pour les mineurs 🎯

✅ Suivi complet : Documentez toutes les récompenses de minage et leur juste valeur marchande à leur réception.

✅ Déduction des dépenses professionnelles : Conservez les reçus d'électricité, d'équipement et autres frais de minage.

✅ Pensez à la structure de l'entreprise : Certains mineurs ont intérêt à créer une SARL à des fins fiscales.

❌ N'oubliez pas l'impôt sur le travail indépendant : Voici quelque chose qui m'a pris au dépourvu : si le minage de cryptomonnaies est votre métier ou votre entreprise (par exemple, une activité régulière et continue avec une intention de profit), vous devrez peut-être payer un impôt sur le travail indépendant (15,3 %) sur les bénéfices nets, en plus de l'impôt sur le revenu sur la juste valeur marchande des cryptomonnaies minées.

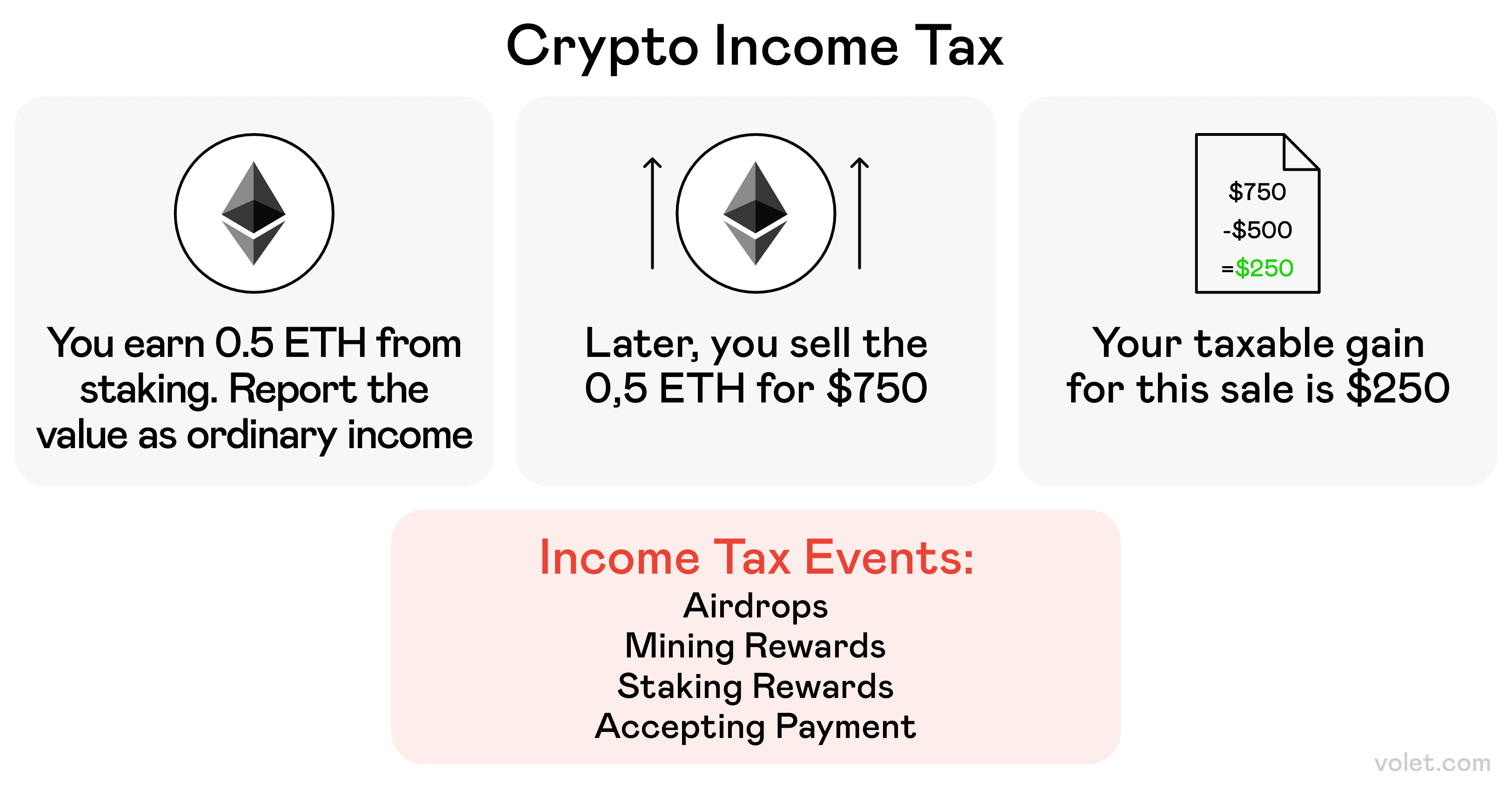

Illustration du fonctionnement de l'impôt sur le revenu des cryptomonnaies, montrant comment les revenus du jalonnement sont déclarés comme des revenus et imposés ultérieurement sur les gains lors de la vente

Impôt sur le revenu des activités liées aux cryptos 💼

Au-delà des gains en capital, il existe plusieurs façons dont les activités liées aux cryptos peuvent générer des revenus ordinaires que vous devez déclarer dans votre déclaration de revenus.

Différents types de revenus cryptos 📋

Récompenses de staking 🥇 : Les cryptomonnaies reçues sous forme de récompenses de staking sont imposables comme revenu ordinaire à leur juste valeur marchande au moment de la réception. Je stake du Cardano et je dois déclarer ces récompenses mensuelles comme revenu.

Airdrops 🪂 : Ces jetons gratuits qui apparaissent aléatoirement dans votre portefeuille ? Voici le truc : les revenus provenant des airdrops sont considérés comme un revenu imposable basé sur la juste valeur marchande de la cryptomonnaie au moment de la réception.

Intérêts de prêt 💰 : Si vous prêtez des cryptos sur des plateformes comme BlockFi ou Celsius, les intérêts que vous gagnez sont des revenus ordinaires.

Paiement pour services 💼 : Être payé en cryptos pour un travail (comme mes projets de conception freelance) génère un revenu ordinaire à la juste valeur marchande au moment de la réception.

Comment déclarer les revenus cryptos 📝

- Annexe 1 : Pour les revenus cryptos personnels comme les récompenses de staking ou les paiements freelance occasionnels.

- Annexe C : Si les activités cryptos constituent une entreprise (trading fréquent, opération minière, etc.).

La chose essentielle à retenir : les revenus cryptos sont imposés à votre taux d'imposition sur le revenu ordinaire, et non aux taux favorables des gains en capital.

Exigences de déclaration et formulaires fiscaux 📋

Parlons de la paperasse, car c'est là que beaucoup de gens se trompent. Les contribuables doivent déclarer les gains et les pertes en capital des transactions de cryptomonnaies sur le formulaire 8949 et l'Annexe D.

Formulaires fiscaux essentiels pour les cryptos 📄

- Formulaire 8949 📋 : C'est ici que vous listez chaque transaction crypto ayant entraîné des gains ou des pertes en capital. Chaque vente, chaque échange, chaque achat avec des cryptos, tout y figure.

- Annexe D 📊 : Ceci résume vos gains et pertes en capital totaux du formulaire 8949. C'est comme le résumé exécutif de votre activité de trading de cryptos.

- Annexe 1 💼 : Utilisez-le pour les revenus cryptos qui ne proviennent pas de gains en capital, comme les récompenses de staking, les airdrops ou le fait d'être payé en cryptos.

- Annexe C 🏢 : Si vous traitez les cryptos comme une entreprise (comme le trading professionnel ou le minage), vous aurez besoin de ce formulaire.

Mon cauchemar avec le formulaire 8949 (et comment l'éviter) 😅

En 2021, j'avais plus de 200 transactions crypto à déclarer. Chacune nécessitait sa propre ligne sur le formulaire 8949 avec :

- Description de l'actif

- Date d'acquisition et de vente

- Base de coût

- Produit de la vente

- Gain ou perte

J'ai essayé de le faire manuellement. Grosse erreur. Après trois nuits blanches, j'ai finalement acheté un logiciel fiscal pour les cryptos. Le meilleur 100 $ que j'aie jamais dépensé.

Rapports fiscaux cryptos précis : Outils et stratégies 🛠️

En parlant de logiciels fiscaux pour les cryptos, laissez-moi partager ce que j'ai appris pour obtenir des rapports fiscaux cryptos précis sans perdre la tête.

Options de logiciels fiscaux cryptos 💻

CoinLedger ⭐⭐⭐⭐⭐ :

- Se connecte à la plupart des grandes bourses.

- Gère bien les transactions complexes.

- Excellent support client (je l'ai utilisé).

Koinly ⭐⭐⭐⭐ :

- Bon pour les transactions DeFi.

- Interface claire.

- Peut parfois avoir des difficultés avec les échanges complexes.

TaxBit ⭐⭐⭐ :

- Fonctionnalités de niveau professionnel.

- Plus cher mais très complet.

- Utilisé par de nombreuses entreprises cryptos.

Mise en place d'un suivi précis 📊

- ✅ Connectez toutes les bourses : Reliez chaque plateforme que vous avez utilisée (Coinbase, Binance, Kraken, etc.).

- ✅ Téléchargez les transactions de portefeuille : N'oubliez pas les transactions DeFi et les transferts de portefeuille à portefeuille.

- ✅ Examinez tout : Le logiciel n'est pas parfait, examinez toujours les rapports générés.

- ✅ Conservez des copies de sauvegarde : Enregistrez les exportations CSV et les historiques de transactions.

- ❌ Ne faites pas confiance aveuglément : Je vérifie toujours quelques transactions au hasard pour m'assurer que le logiciel les a bien enregistrées

Travailler avec un professionnel de la fiscalité 👨💼

Après mon désastre fiscal de 2021, j'ai finalement embauché un professionnel de la fiscalité qui comprend les cryptos. La meilleure décision que j'aie prise pour ma santé financière.

Quand vous avez besoin d'une aide professionnelle 🆘

- Portefeuille complexe 📈 : Si vous traitez avec la DeFi, les NFT, plusieurs bourses et des activités commerciales, faites-vous aider.

- Transactions de grande valeur 💰 : Lorsque des sommes d'argent importantes sont en jeu, les conseils d'un professionnel se rentabilisent.

- Problèmes avec l'IRS 🚨 : Si vous avez reçu des avis ou êtes soumis à un audit, n'y allez pas seul.

- Activités commerciales 🏢 : Si les cryptos font partie de votre entreprise, vous avez besoin d'une planification fiscale professionnelle.

Trouver le bon professionnel de la fiscalité 🔍

- ✅ Expérience en cryptos : Assurez-vous qu'il comprenne réellement les actifs numériques, pas seulement les investissements traditionnels.

- ✅ Formation récente : Les lois fiscales changent, assurez-vous qu'il est à jour sur les exigences de 2025.

- ✅ Références : Demandez des références à d'autres investisseurs en cryptos.

- ❌ Évitez les préparateurs génériques : La personne du centre fiscal du centre commercial ne fera probablement pas l'affaire pour les portefeuilles cryptos complexes.

Stratégies pour minimiser votre charge fiscale 💡

Permettez-moi de partager quelques stratégies légitimes que j'utilise pour conserver une plus grande partie de mes gains cryptos.

Stratégies légales de réduction d'impôts 🎯

- Détention à long terme ⏰ : Détenir des cryptomonnaies pendant plus d'un an peut réduire considérablement votre taux d'imposition sur les gains en capital. Je planifie les ventes importantes autour de la barre d'un an lorsque c'est possible.

- Récolte de pertes fiscales 📉 : Vendre stratégiquement des positions perdantes pour compenser les gains. Je le fais trimestriellement pour optimiser mon portefeuille.

- Dons caritatifs ❤️ : Voici quelque chose qui m'a surpris : faire don de cryptomonnaies à une organisation caritative enregistrée n'est pas soumis à l'impôt sur les gains en capital et peut donner lieu à des déductions fiscales. J'ai fait don de Bitcoin à ma banque alimentaire locale en 2023.

- Investissements IRA 🏦 : Vous pouvez détenir des cryptomonnaies dans un IRA autogéré pour éviter les impôts jusqu'à l'âge de la retraite. Je l'envisage pour une partie de mes avoirs à long terme.

Stratégies avancées pour les portefeuilles plus importants 💼

- Diversification géographique : Certains investisseurs en cryptos déménagent dans des juridictions à fiscalité plus faible (bien que cela nécessite une planification minutieuse et des conseils professionnels).

- Optimisation de la structure de l'entreprise : Selon vos activités, différentes structures d'entreprise peuvent offrir des avantages fiscaux.

- Planification successorale : Pour les avoirs cryptos importants, une planification successorale adéquate peut minimiser les impôts pour vos héritiers.

Erreurs courantes qui vous coûtent de l'argent ❌

Permettez-moi de partager les erreurs coûteuses que j'ai commises afin que vous n'ayez pas à les répéter.

Erreur #1 : Ne pas suivre chaque transaction 📝

En 2021, j'ai oublié de suivre plusieurs petites transactions d'altcoins. Lorsque j'ai reçu un avis de l'IRS, j'ai passé des semaines à reconstituer les transactions à partir de confirmations par e-mail et de l'historique de navigation. Un véritable cauchemar.

Solution : Utilisez un logiciel fiscal pour les cryptos dès le premier jour et synchronisez-le régulièrement.

Erreur #2 : Ignorer les petites transactions 🪙

J'avais l'habitude d'ignorer les transactions de moins de 50 $, pensant qu'elles n'auraient pas d'importance. Faux. L'IRS s'attend à ce que chaque transaction soit déclarée, quelle que soit sa taille.

Solution : Suivez tout. Même cet achat de café à 5 $ avec Bitcoin compte.

Erreur #3 : Mélanger les cryptos personnelles et professionnelles 🏢

Lorsque j'ai commencé à travailler en freelance pour des paiements en cryptos, j'ai commis l'erreur de mélanger les transactions professionnelles et personnelles dans les mêmes portefeuilles.

Solution : Conservez des portefeuilles séparés pour les activités commerciales et tenez des registres clairs.

Erreur #4 : Vendre par panique sans planification fiscale 😰

Pendant le krach de 2022, j'ai vendu plusieurs positions par panique sans tenir compte des implications fiscales. J'ai raté des opportunités de récolte de pertes fiscales et de timing optimal.

Solution : Établissez un plan et respectez-le. Les décisions émotionnelles n'optimisent que rarement les impôts.

Tenue de registres : Le meilleur ami de votre déclaration de revenus 📁

Une bonne tenue de registres est absolument essentielle pour une déclaration fiscale crypto précise. Voici le système que j'utilise après avoir appris de mes erreurs.

Registres essentiels à conserver 📋

Registres des transactions 📊 :

- Date et heure de chaque transaction

- Type de transaction (achat, vente, échange, etc.)

- Montant de crypto impliqué

- Juste valeur marchande en USD

- Bourse ou plateforme utilisée

- Frais de transaction

Documentation justificative 📄 :

- Relevés et confirmations de la bourse

- Adresses de portefeuille et identifiants de transaction

- Captures d'écran des transactions importantes

- Confirmations par e-mail des bourses

Mon système de tenue de registres 🗂️

Laissez-moi vous dire, développer ce système m'a pris beaucoup trop de saisons fiscales douloureuses à comprendre. Mais maintenant que je l'ai mis au point, le temps des impôts est en fait gérable (qui suis-je en train de blaguer - c'est toujours stressant, mais au moins je ne fais plus de nuits blanches).

Organisation numérique 💻 :

- Un dossier par année fiscale.

- Sous-dossiers pour chaque échange/plateforme.

- Exportations mensuelles de toutes les plateformes.

- Sauvegarde de tout sur le stockage cloud.

C'est là que j'ai appris à la dure : n'attendez pas décembre pour exporter vos données. Je le fais mensuellement maintenant car certaines bourses ont des limites sur la durée des historiques de transactions que vous pouvez récupérer. Croyez-moi, vous ne voulez pas être la personne qui envoie un e-mail au support client en mars pour demander des registres d'il y a deux ans.

Logiciel fiscal crypto ⚙️ :

- Connecté à toutes les bourses pour une importation automatique.

- Rapprochement et examen réguliers.

- Sauvegarde annuelle de toutes les données.

La partie du rapprochement est cruciale. J'ai appris cela lorsque mon logiciel fiscal a montré que j'avais un gain de 50 000 $que je n'avais absolument pas. Il s'est avéré qu'il y avait une transaction en double qui avait été importée deux fois. Toujours, toujours vérifier les chiffres.

Sauvegarde physique 📋 :

- Imprimez les résumés de transactions importantes.

- Gardez les phrases de récupération du portefeuille matériel en sécurité.

- Maintenez une liste principale de tous les portefeuilles et comptes.

Je sais, je sais, qui imprime encore des choses ? Mais quand l'IRS frappe à la porte, avoir des sauvegardes papier m'a sauvé la mise plus d'une fois. De plus, si votre ordinateur tombe en panne ou est piraté, vous ne vous précipitez pas pour tout recréer de mémoire.

Comprendre l'obligation fiscale selon les différentes activités 💼

Maintenant, voici où les choses deviennent intéressantes : votre situation fiscale change considérablement selon la façon dont vous êtes impliqué avec les cryptos. J'ai traversé la plupart de ces scénarios, et laissez-moi vous dire, chacun vient avec ses propres maux de tête.

Obligation fiscale de l'investisseur occasionnel 📈

Si vous achetez et détenez des cryptos comme investissement :

- Traitement des gains en capital sur les ventes.

- Pas d'impôt sur le travail indépendant.

- Déclaration relativement simple.

Mes premiers investissements en cryptos sont tombés dans cette catégorie, et honnêtement, les impôts étaient assez simples. Acheter du Bitcoin, détenir du Bitcoin, vendre du Bitcoin — facile à suivre, facile à déclarer. C'était le bon temps !

Obligation fiscale du trader actif 📊

Si vous effectuez des transactions fréquentes :

- Potentiellement un traitement des revenus ordinaires si vous êtes un trader professionnel.

- Possible impôt sur le travail indépendant.

- Exigences de tenue de registres complexes.

Lorsque j'ai traversé ma phase de trading quotidien en 2021 (oui, je pensais être le prochain Warren Buffett des cryptos), ma situation fiscale est devenue un cauchemar. Des centaines de transactions, des considérations complexes de wash sale, et beaucoup trop de nuits blanches à essayer de déterminer ma base de coût. Apprenez de mes erreurs — si vous comptez trader activement, mettez en place un suivi approprié dès le premier jour.

Obligation fiscale liée aux activités commerciales 🏢

Si la crypto fait partie de votre entreprise :

- Revenu ordinaire sur les recettes.

- Déductions de dépenses commerciales.

- Considérations relatives à l'impôt sur le travail indépendant.

- Paiements estimatifs trimestriels.

Mon travail de conception en freelance payé en crypto entre dans cette catégorie, et voici ce qui m'a pris au dépourvu : j'ai dû commencer à effectuer des paiements d'impôts estimés trimestriels parce que les revenus cryptos ne sont pas soumis à la retenue à la source comme les salaires réguliers. Manquer ces paiements ? Bonjour, pénalités pour sous-paiement.

Impôts d'État sur les cryptomonnaies 🏛️

Bon, voici quelque chose qui m'a complètement aveuglé dès 2023 : les impôts d'État sur les gains cryptos peuvent être un véritable tueur. Soyons réalistes, les impôts fédéraux ne sont que le début de votre histoire fiscale crypto.

La plupart des États imposent les gains des cryptomonnaies comme des gains en capital ou des revenus, en s'alignant sur le traitement de l'IRS. Mais c'est là que ça devient douloureux : des États comme la Californie vous prélèvent jusqu'à 13,3 % en plus des impôts fédéraux, tandis que New York peut ajouter jusqu'à 10,9 %. Comparez cela aux États comme le Texas, la Floride et le Wyoming qui n'ont pas d'impôt sur le revenu d'État, et vous parlez d'économies potentiellement massives juste en fonction de votre lieu de résidence.

Maintenant, voici où les choses se compliquent avec les achats quotidiens. Lorsque l'on utilise des cryptos pour acheter des biens ou des services, la plupart des États le traitent comme une transaction de troc, imposant le gain en capital (la différence entre la juste valeur marchande de la crypto et sa base de coût) plutôt que d'imposer la taxe de vente. Mais – et c'est un grand mais – certains États peuvent appliquer la taxe de vente à des transactions cryptos spécifiques, selon leurs directives.

Voici mon conseil, de quelqu'un qui l'a appris à ses dépens : vérifiez le département des revenus de votre État (comme le FTB de Californie ou le DTF de New York) pour des directives spécifiques, et envisagez sérieusement de consulter un professionnel de la fiscalité si vous traitez des montants importants. Les règles varient énormément d'un État à l'autre, et ce qui fonctionne à un endroit pourrait vous causer des problèmes ailleurs.

L'avenir de la fiscalité des cryptos 🔮

D'après ce que j'observe des récentes directives de l'IRS et des propositions de législation, voici ce qui m'enthousiasme et m'inquiète pour les années à venir. Honnêtement, certains de ces changements sont attendus depuis longtemps, mais d'autres me rendent nerveux en raison de la complexité accrue.

Changements anticipés 📈

- Augmentation des exigences de déclaration : Attendez-vous à des déclarations plus détaillées, similaires aux valeurs mobilières traditionnelles. Les jours où les cryptos étaient le "Far West" sont comptés.

- Amélioration de la conformité des bourses : Les bourses de cryptomonnaies fourniront des documents fiscaux plus complets. C'est en fait une bonne nouvelle pour la plupart d'entre nous : moins de suivi manuel !

- Application plus stricte : L'IRS investit massivement dans la technologie de conformité des cryptos, et ils deviennent incroyablement efficaces pour faire correspondre les transactions entre les plateformes.

Voici ce qui m'inquiète pour 2026 et au-delà : l'IRS est clairement en train de construire une infrastructure pour attraper les évadeurs fiscaux de cryptos, et ils ne plaisantent pas. L'agence a embauché des spécialistes en cryptomonnaies et investit dans des outils d'analyse de la blockchain. Si vous avez été laxiste avec les impôts sur les cryptos, c'est le moment de vous conformer avant qu'ils ne frappent à votre porte.

- Restez informé des changements de taux d'imposition : Les taux d'imposition sur les gains en capital et le revenu ordinaire pour 2025 sont fixés par les directives actuelles de l'IRS (Procédure de revenu 2024-40). Mais voici le problème : une législation future pourrait ajuster ces taux, alors vérifiez régulièrement les mises à jour de l'IRS ou consultez un professionnel de la fiscalité pour être prêt à d'éventuels changements.

Garder une longueur d'avance sur les changements 🎯

- Formation régulière : Je suis l'actualité fiscale des cryptos et participe à des webinaires lorsque c'est possible. Oui, je sais que ça a l'air ennuyeux, mais rester informé m'a fait économiser des milliers en pénalités et intérêts.

- Relations professionnelles : Maintenir des relations avec des professionnels de la fiscalité compétents. Avoir un bon expert-comptable spécialisé en cryptos à portée de main vaut chaque centime.

- Systèmes flexibles : Utiliser des outils et des processus qui peuvent s'adapter aux exigences changeantes. Le logiciel fiscal crypto que vous choisissez aujourd'hui doit être capable de gérer les imprévus que l'IRS vous réserve l'année prochaine.

- Approche conservatrice : En cas de doute, je préfère déclarer en excès plutôt qu'en insuffisance. Croyez-moi, il vaut mieux prévenir que guérir lorsqu'il s'agit de l'IRS.

Réflexions finales

Écoutez, je vais être brutalement honnête avec vous : les impôts sur les cryptos sont toujours un énorme casse-tête, même après tout ce que j'ai appris au fil des ans. Mais voici la réalité : ils ne vont nulle part, et l'IRS ne fait que s'améliorer dans le suivi des actifs numériques. Genre, effrayant bon.

La clé est de s'organiser maintenant, avant que vous ne soyez en plein milieu de la saison des impôts à essayer désespérément de reconstituer des transactions d'il y a trois ans. Et croyez-moi, j'y suis passé — ce n'est pas amusant, et ce n'est certainement pas bon marché quand vous devez engager quelqu'un pour nettoyer le désordre.

Commencez à tout suivre à partir de votre prochaine transaction. Utilisez un bon logiciel fiscal crypto (sérieusement, ne soyez pas radin ici — cela vous fera économiser beaucoup plus que ce que cela coûte). Gardez des registres détaillés comme si votre vie financière en dépendait, car honnêtement, c'est un peu le cas. Et quand les choses se compliquent — ce qui arrivera — ne soyez pas trop fier pour obtenir de l'aide professionnelle.

J'ai commis beaucoup d'erreurs coûteuses en cours de route. De l'oubli de suivre les airdrops à la vente panique sans tenir compte des implications fiscales, chaque gâchis m'a appris quelque chose de précieux. J'espère que le partage de ces leçons durement acquises vous évitera de les apprendre de la manière coûteuse comme je l'ai fait.

Voici l'essentiel : l'espace crypto évolue rapidement, et les règles fiscales qui l'entourent aussi. Ce qui a fonctionné l'année dernière pourrait ne pas fonctionner cette année. Restez informé, restez conforme, et rappelez-vous — payer des impôts sur les gains cryptos signifie que vous avez réellement réalisé des gains. C'est toujours une victoire à mes yeux ! 🚀

Mais sérieusement, n'improvisez pas. Les enjeux augmentent chaque année, et l'IRS surveille. Organisez-vous maintenant, tant que vous avez encore le temps de bien faire les choses

Avertissement

Cet article est fourni à titre informatif uniquement et ne constitue pas un avis juridique, financier ou professionnel. Tout le contenu est basé sur des informations accessibles au public et des opinions personnelles. Il est conseillé aux lecteurs de demander l'avis d'un professionnel avant de prendre des décisions ou d'agir sur la base des informations présentées. L'auteur et l'éditeur n'assument aucune responsabilité pour les actions prises ou non prises. Les informations fiscales sont basées sur les directives de l'IRS en vigueur en mai 2025. Les règles peuvent changer, veuillez donc vérifier auprès de IRS.gov ou d'un professionnel de la fiscalité avant de déposer votre déclaration.

Questions fréquemment posées

Un fait générateur d'impôt se produit lorsque vous vendez, échangez, dépensez ou gagnez des cryptomonnaies. Cela inclut la conversion de cryptomonnaies en monnaie fiduciaire, l'échange d'une cryptomonnaie contre une autre, l'achat de biens ou de services avec des cryptomonnaies, et la réception de cryptomonnaies par le minage, le staking ou les airdrops.

Les gains en cryptomonnaies sont soumis aux mêmes taux d'imposition des plus-values que les autres investissements. Les gains à court terme (actifs détenus moins d'un an) sont imposés aux taux ordinaires de 10 à 37 %, tandis que les gains à long terme (détenus plus d'un an) sont imposés à des taux préférentiels de 0 %, 15 % ou 20 % selon votre niveau de revenu.

Vous devez conserver des documents détaillés de toutes les transactions en cryptomonnaies, y compris les dates, les montants, la juste valeur marchande en USD, les frais de transaction et les plateformes utilisées. Conservez les relevés de change, les adresses de portefeuille, les identifiants de transaction et toute pièce justificative pendant au moins sept ans.

Oui, plusieurs stratégies peuvent contribuer à minimiser légalement mes impôts : conserver des cryptomonnaies pendant plus d'un an pour bénéficier des taux d'imposition sur les plus-values à long terme, utiliser la récupération des pertes fiscales pour compenser les gains par des pertes, faire don de cryptomonnaies appréciées à des œuvres caritatives et envisager des investissements en cryptomonnaies dans des comptes de retraite fiscalement avantageux.

À compter de 2025, les plateformes d'échange de cryptomonnaies devront fournir le formulaire 1099-DA détaillant le produit brut et, pour certaines transactions, le coût de revient. Les contribuables doivent suivre le coût de revient de toutes les transactions selon une méthode uniforme (par exemple, FIFO, LIFO, HIFO). L'IRS met en œuvre des mesures d'application renforcées ; il est donc important de conserver des enregistrements détaillés de toutes les transactions en cryptomonnaies.